作者:美尔雅期货 有色分析师 潘保龙

一

行情回顾:趋势性上行,偶有回调

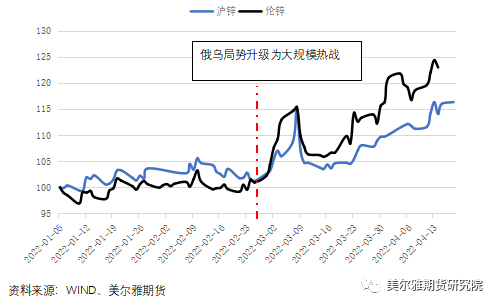

图表:沪伦两市锌价2022年初至今运行情况(年初价格均缩放为100)

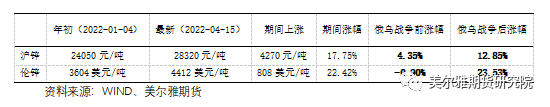

图表:沪伦两市锌价2022年初至今运行情况统计

2022年年初至今,两市锌价均大幅上涨,其中沪锌涨幅17.75%,伦锌涨幅22.42%,两市涨幅均主要由俄乌战争贡献。具体分段来看,在俄乌由争端对峙升级为大规模战争前(2月24日前)的近三个月时间里,沪锌涨幅为4.35%,核心驱动为国内的稳增长预期,期间伦锌跌幅0.9%,基本上是震荡。俄乌局势升级后,约两个月的时间里,沪锌上涨12.85%,伦锌大涨23.53%,核心原因为欧洲对俄天然气高度依赖,俄乌爆发战争后,欧洲宣布对俄多轮制裁且制裁内容正逐渐向能源领域蔓延,俄方要求使用卢布购买天然气作为反制,在此背景下,欧洲天然气和电价不但没有随着供暖季结束下行,反而在上年末的高价之下再大幅上行,对欧洲地区冶炼厂的精锌供应持续构成限制。这轮上涨伦锌领涨,沪锌被动跟随。

在上涨趋势中,有两次回调,第一次发生在2月11日-2月23日间,原因为前期稳增长预期过分乐观,年后实际消费、库存变化不及年前预期,沪锌承压回调,对伦锌影响较小。第二次发生在3月7日-3月17日间,镍出现极端行情,锌亦受到影响,大起大落,沪锌3月8日一度涨停,LME锌当日振幅24%,后在市场冷静之后回调。

二

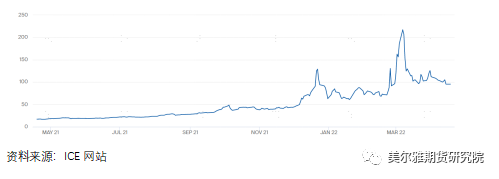

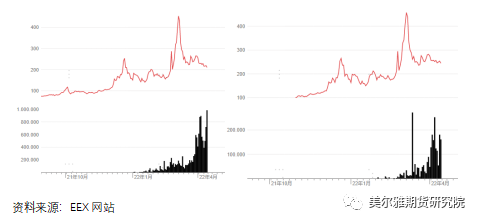

居高不下的天然气和电价,欧洲锌供应紧缺难解

俄乌战争延长了欧洲能源危机的持续时间,加深了危机程度。2021年10月即有欧洲炼厂宣布迫于成本压力大规模控产,当前的电价是上年10月的两倍。欧洲精炼锌产能较大,约占全球总产量的18%,且俄乌间战争目前看来在短时间内难以结束,有军事专家认为战事可能会延续至下半年甚至数年。欧美对俄制裁渐渐蔓延至能源领域,高电价对欧洲精锌供应构成持续限制,同时海外精锌景气消费延续,供给缺口难以弥合。

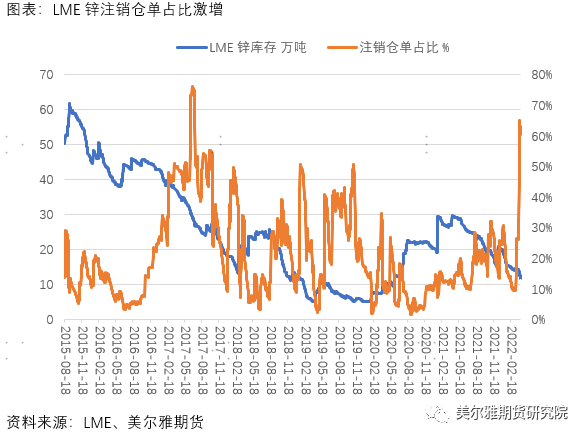

这种供给不足的情况,在高频基本面数据上有明显的反应。2022年以来,LME锌持续去库,最新库存为11.56万吨,与历史同期相比,位置偏低。分地区看,LME亚洲地区库存相对充足,北美、欧洲库存不足,尤其欧洲,锌库存仅剩500吨,为创纪录低位。近期,由于托克集团为弥补自身欧洲炼厂的减量,从LME仓库中大规模提货,致使去库速度显著加快,最近10个交易日LME锌去库2.63万吨,约为库存总量的19%。另外,最近库存中注销仓单的占比激增至60%,上一次触及这一比例,还是在五年前。2022年以来,LME现货对期货(3个月锌)绝大部分时间保持高升水(3月8日-18日现货贴水,原因为镍极端行情,带动锌期货价格大起大落)。

图表:荷兰TTF天然气期货价格,稳定在绝对高位

图表:欧洲能源交易所德国(左)、意大利(右)下月电力期货价格,稳定在绝对高位

图表:LME锌库存,单位:万吨,库存迅速下降,处于低位

三

国内锌供给相对宽松,库存高企

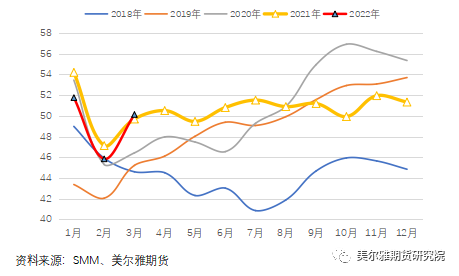

相较海外,国内锌的基本面要明显宽松一些。原因有二:1、供给有所恢复,根据SMM,3月国内精锌产量为50.13万吨,同比增加0.9%,虽然不及月初预期,但8个月以来,首次同比增速转正。2、下游需求疲软,房地产持续下行,基建实物工作量迟迟未落地。

图表:SMM中国精炼锌产量,单位:万吨

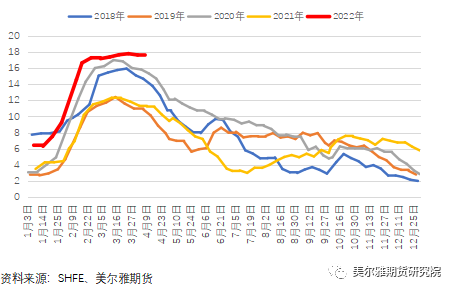

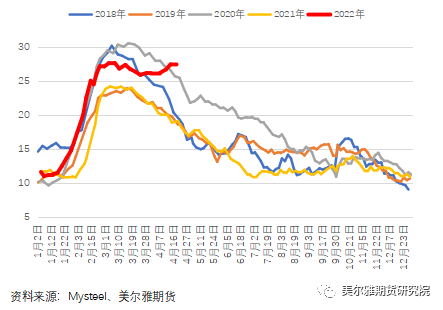

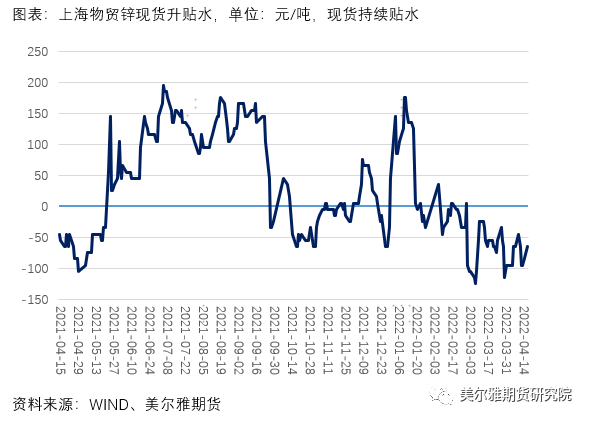

国内基本面的这种相对宽松在高频数据上亦有明显显现,与LME分化明显。最重要和最明显的就是库存,最新上期所库存和主要市场社会库存分别为17.94、27.49万吨,均为近5年历史同期最高值,且季节性库存高点仍未显现,已较往年延后了近50日,表明旺季冷清。由于下游消费疲软,2022年以来,现货绝大部分时间都在贴水运行。

图表:上期所锌库存,单位:万吨,库存位置高

图表:中国主要市场锌社会库存,单位:万吨,库存位置高

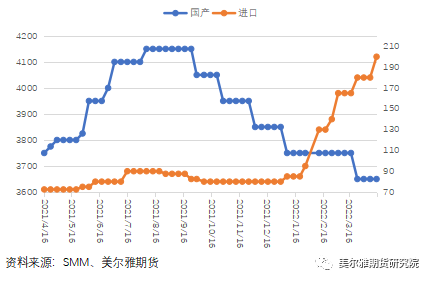

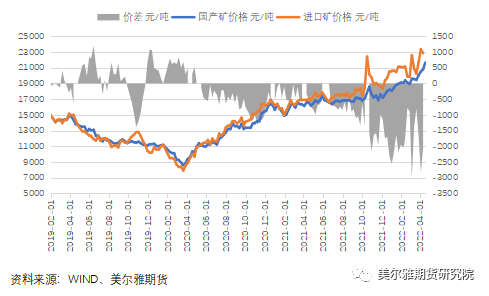

国内炼厂利润尚可,由于有二八分成的存在,沪锌一路走高,炼厂也有额外收益,且副产品硫酸的价格新年以来触底回升,由年初的不足500元/吨,涨至921元/吨。在可观利润下,炼厂并未大幅放量,可能还是在于矿的问题。我国锌精矿进口依赖较高,约30%,由于沪伦比的持续下修,使用进口矿是很不划算的,即使进口矿加工费已攀升至200美元/吨,还是比国产矿贵近2000元/吨。炼厂在市场上偏爱更加划算的国产矿,但国产矿供给有限,供给弹性较小,反过来使得国产矿的加工费低位下调。

图表:国产矿(元/吨,左轴)、进口矿(美元/吨,右轴)加工费,走向分化

图表:国产矿、进口矿价格差(依据加工费估算),国产矿更加划算

四

后市展望:欧洲持续难解的供给限制+国内越靠越近的需求反弹

潜在利多1:俄乌战争未能在短期内结束,双方争议极大,多轮谈判无果,欧洲对俄制裁渐蔓延至能源领域,能源危机难解,欧洲精锌供应紧缺仍会持续。

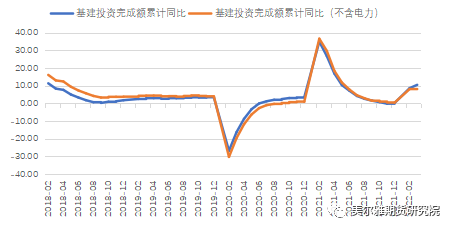

潜在利多2:稳增长政策实施之下,一季度国内基建投资数据增速较快,但在实物采购中似乎体现不多,预期后续随着本轮疫情得到有效控制,国内锌下游消费可在基建带动下迎来回暖

潜在利空1:今年可能的潜在利空应当着眼于供应恢复,无论是国内还是国外。2022年锌精矿的国际长单加工费敲定为230美元/吨,较上年上调45%,且重新在合同中加入价格分享条款(冶炼厂享有LME锌价超出3800美元部分的5%),这表明签约双方预期2022年整体的锌矿供应要较2021年在边际上会有明显的宽松。长单加工费大幅上调,加之加入价格分享,可明显增加欧洲炼厂收入,能在一定程度上缓解电力飙升所带来的成本压力。同样的,国内精锌供应的显著恢复,或也应寄希望于矿端。

图表:历年锌精矿国际长单基准加工费

综合而言,我们认为,高价锌在短中期内下方支撑应该还是较为稳固的,较难出现趋势性下跌,上行动力仍在,但鉴于价格已处于绝对高位,且国内现实消费疲软掣肘,后续上行斜率或较为平坦,整体上认为震荡偏强运行。长期维度上,鉴于全球矿宽松的预期,我们认为锌价或可在6-8月份前后触顶,下半年锌价或会有所回落。

风险:海外挤仓风险。