交易策略:单边操作空间有限,以震荡偏多为主;若做品种套利可做多铜,做空锌

主要逻辑:锌供给延续宽松格局拖累价格走势,但需求维持韧性,库存低位也对盘面形成支撑。从基本面来看,供需矛盾不大,而每年一二月份锌价大概率走高,结合供需面看,预计今年走势震荡偏强,可以区间操作。铜和锌均具有一定的金融属性,从供给上看,锌供给宽松,而铜供给偏紧,锌相比铜走势偏弱。在单边行情有限的情况下,可尝试和铜一起做套利,盈利情况虽不及单边操作,但确定性增加。

策略周期:1-2个月

主要风险点:国内货币政策收紧,国际政治格局恶化

一、锌矿供应延续宽松局面

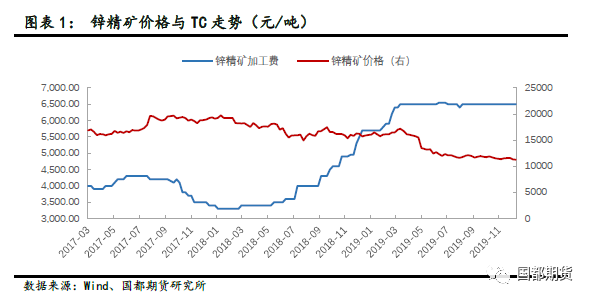

当前国内锌精矿TC高位持稳,国内平均加工费处于6400元左右,冶炼利润接近2400元,冶炼厂生产积极性较高。从矿端看,2019年和2020年是全球锌矿集中投产期,据伍德麦肯兹预计2019年全球锌矿产量增加31万吨,2020年增加85万吨。供给压力增加下,锌矿TC今年很难大幅回调。

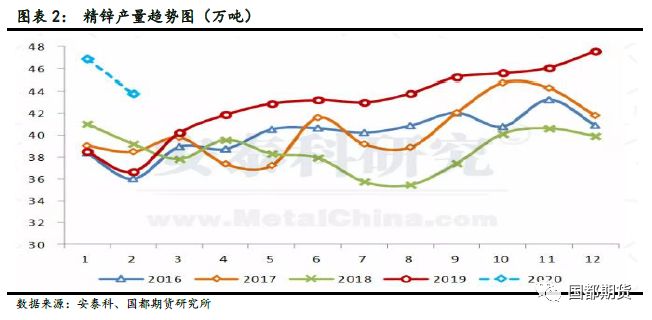

2019年精炼锌产量大幅增加。据安泰科统计,国内48家冶炼厂2019年锌及锌合金总产量为514.6万吨,同比增长11.1%。12月份单月产量为47.6万吨,同比增加19.2%。今年锌精矿供应进一步宽松的局面已基本确立,加工费将保持相对高位,精锌生产预计还会有较大扩张。据估算,今年国内精锌产量将有近35万吨的增量。

因春节假期影响,部分企业有检修计划。但因冶炼利润仍能较为可观,检修企业不多。安泰科预计1-2月份环比累计减量在4万吨左右,两月累计产量同比将增长近16万吨,整体仍将保持较高的开工水平。

二、库存低位支撑盘面

临近年底,锌现货成交一般。市场预期节前锌会出现季节性垒库。但从数据看,锌库存在低位延续下滑。LME锌交割库存51375吨,国内锌锭库存10.15万吨,库存仍处于偏低水平,缓解了盘面悲观情绪。

从终端需求看,国内方面,货币一直维持充足的流动性,1月6日全面降准之后,市场预期春节前央行还将加大资金投放。新增专项债加量发行提速,截至昨日,共有19个省市披露1月份计划发行新增专项债规模达6064亿元,一季度基建预期较乐观。乘联会公布12月广义乘用车零售销量217.2万辆,同比降3.6%,降幅持续修复。下周中美将签署第一阶段经贸协议,短期内国内经济风险有限。欧洲和美国也是锌消费的主要区域,美国工业生产偏弱,但国内消费和建筑业保持强劲。欧元区经济前景仍偏弱,但短期内也没有失速的风险。

整体来看,锌终端不形成拖累但也没有大的利好,短期或维持震荡。而从往年季节性来看,每年一二月份锌价多数走高,预计今年锌走势也是震荡偏强,空间有限。

三、铜锌套利策略

根据WBMS统计,2019年1-10月全球铜市供应短缺18.7万吨。2019年铜精矿TC一路下行,冶炼企业盈利空间大幅缩减。去年四季度,自由港与江铜、铜陵和中铜签订的2020年铜精矿年度长单价格为62美元/吨,同2019年80.8美元的水平相比降幅超过23%。国内企业的盈亏平衡点大概在56美元/吨左右,62美元的长单对于国内很多冶炼企业来说都存在亏损的风险。再加上副产品硫酸价格持续下跌,铜冶炼企业存在减产预期。

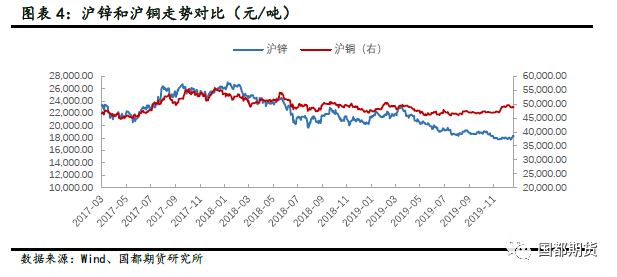

锌具有一定的金融属性,走势与铜相关性较高,在当前单边操作空间不大的情况下适合做套利,增强盈利的确定性。从供给上看,锌产能扩张而铜矿正处于资本开支缩减周期,锌走势较铜相比会偏弱,可尝试做多铜,做空锌。

作者

王琼玮,EDHEC金融学硕士,现任国都期货研究所金属分析师。

从业资格号:F3048777

国都期货研究所

国都期货研究所拥有一支由多名博士、硕士组成的高水平研究团队,成员来自海内外一流名校,具有丰富的衍生品研究、投资经验。坚守“贴近市场、客观分析、独立判断、创造价值”的核心理念,以基本面研究为基础,结合宏观趋势和产业研究,国都期货力求为客户提供全方位的专业投研服务。本土智慧,全球视野,国都期货研究所始终与投资者在一起,携手共赢。

免责声明

如果您对本报告有任何意见或建议,欢迎致信国都信箱(yffwb@guodu.cc)告诉我们您对本报告的想法。

本报告所有信息均建立在可靠的资料来源基础上,但国都期货有限公司不担保其准确性或完整性。此报告的内容不构成对任何人的投资建议,国都期货有限公司不因接收人收到此报告而视其为客户,国都期货有限公司不对因使用此报告及所载材料而造成的损失承担任何责任。

我们力求为您提供精确的数据、客观的分析和全面的观点,但我们必须声明,本报告仅反映编写人的判断及分析,本报告所载的观点并不代表国都期货有限公司或任何其附属或联营公司的立场。

本报告并不提供量身定制的投资建议,报告的撰写并未虑及读者的具体财务状况及目标。国都期货研究团队建议投资者应独立评估特定的投资和战略,并鼓励投资者征求专业财务顾问的意见。具体的投资或战略是否恰当取决于投资者自身的状况和目标。

版权声明:(c)本报告版权为国都期货有限公司所有。本刊所含文字、数据和图表未经国都期货有限公司书面许可,任何人不得以电子、机械、影印、录音或其他任何形式复制、传播或存储于任何检索系统。不经许可,复制本刊任何内容皆属违反版权法行为,可能将受到法律起诉,并承担与之相关的所有损失赔偿和法律费用。涉及版权的所有问题请垂询:010-84183058。