宏观面:疫情防控优化调整,国内经济复苏预期增强,消费有望回暖。新能源高增长,基建稳大盘,房地产边际改善。海外方面,美国经济处于“衰退+紧缩”状态,市场对政策紧缩的反应较为充分,在美国通胀向下拐点显现后,政策路径将沿着紧缩退坡(年底)—加息停止(2023年二季度)—降息预期升温(2023年底)的方向演绎,美元指数或将走弱,但欧美经济衰退预期又会形成宏观上的压制。后期影响锌价的宏观变量:国内疫情防控优化调整后,刺激下游需求回暖预期(利多);中短期需警惕全面放开后疫情反弹所导致的实际需求阶段回落(利空);欧美经济衰退导致中国外需出口下降(利空);地缘政局军事博弈影响风险偏好(利空)。

图1 美联储利率预期点阵图

数据来源:同花顺

图2 美元指数

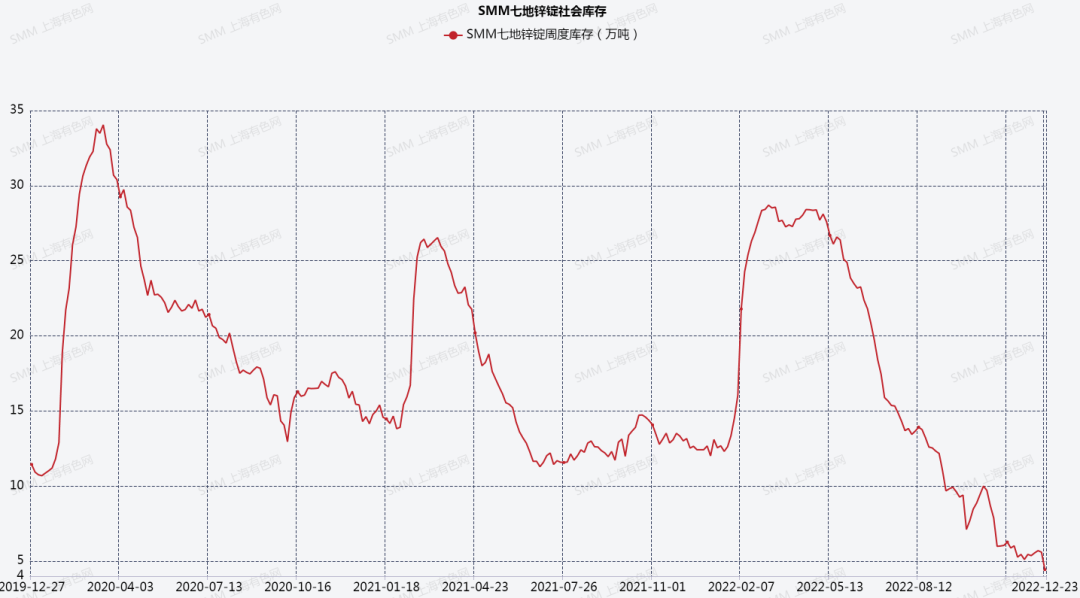

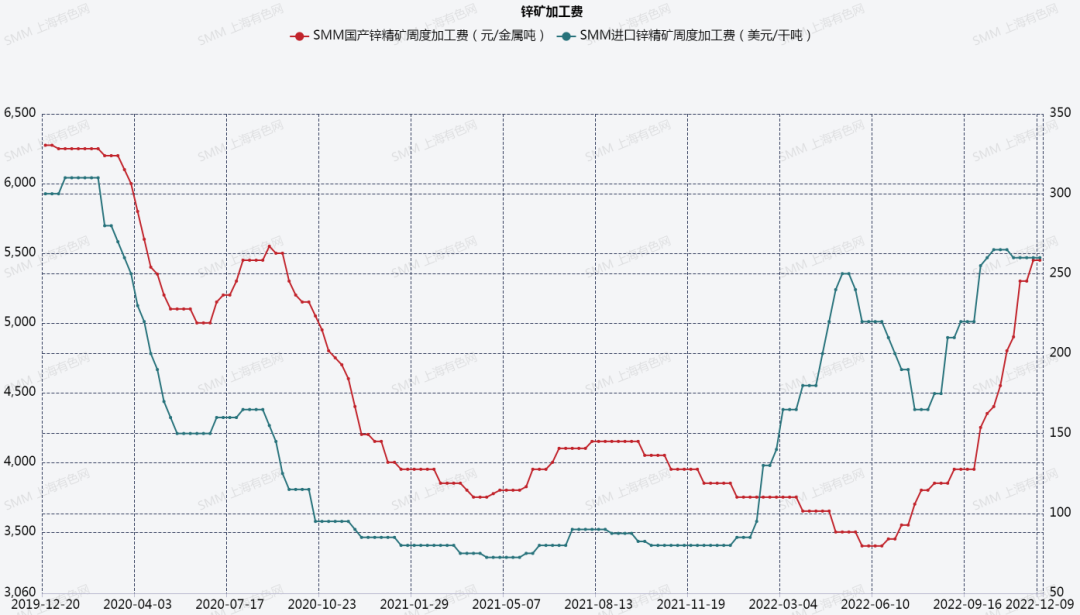

产业面:锌矿供应端增加将逐渐传导至冶炼端增长,国产锌矿加工费和进口锌矿加工费趋于上涨,印证矿产端供应增加。12月中下旬,国产锌矿加工费5450元/吨,较10月底回升900元/吨。进口锌矿加工费260美元/吨,较9月下旬回升40美元/吨。冶炼端产量增长也较为明显,11月精炼锌企业开工率82%,较8月底回升近10个百分点。12月下旬,下游初级加工端镀锌开工率、压铸锌开工率、氧化锌开工率分别为56.02%、44.28%、54.2%,较上周分别回落5.87个百分点、2.5个百分点、0.2个百分点,反映出下游需求延续着疲软态势。上周上海、广东、天津等地现货市场货源偏紧,库存回落,导致锌升水有所回升。12月下旬,上期所锌锭库存1.81万吨,较上周回落4500吨。SMM七地锌锭社会库存4.44万吨,较上周回落1.34万吨。LME锌库存3.63万吨,回落225吨,整体库存处于历史低位。境内外底库存对锌价具有一定支撑,再结合冶炼厂20000元/吨成本看,中期沪锌在20000-25000元/吨区间震荡运行。

后期影响锌价的中观变量:若冬季电力供应紧张,精炼锌冶炼厂开工率或有回落,导致冶炼端产量下降(利多);需求淡季,上下游开工率回落,现货市场成交低迷(利空)。

图3 国内七地锌锭社会库存

数据来源:SMM

图4 锌矿加工费

数据来源:SMM

交易面:短期锌价在现货偏紧,以及底库存支撑下,将有反弹,但现货产业基本面较弱对反弹空间仍存压制。