【锌二季报】精矿缺口亟待填平 矿紧锭松仍是主旋律

目录

1. 回顾:锌价V字反弹 回归高位震荡

2. 原料:国内矿山增量缓慢 Q1矿端紧张格局显著

3. 金属:原料短缺+能耗双控 冶炼企业压力山大

4. 消费:初级消费端订单回暖 金三银四初见端倪

5. 终端:基建贷款指数回升 家电地产消费可期

6. 预测:原料增量看海外 冶炼增量看国内

7. 平衡:锌精矿缺口亟待填平 矿紧锭松仍是主旋律

主要观点

从国内矿山利润来看,矿山复工意愿较高,但实际进度仍受制于北方高寒地区天气、政策以及矿石品位等客观因素的限制,国内矿山在一季度末仍未释放明显增量,预计将在二季度缓慢增加。

一季度进口矿累计同比下降1.78%。主要减量集中在澳大利亚、秘鲁以及西班牙,但南非、巴基斯坦等国家矿山进口量恢复较为强劲,基本弥补了主要进口国的减量。年初进口矿窗口短暂开启,但由于进口锌精矿TC偏低,冶炼厂接受意愿普遍偏低。

Q1冶炼端平均冶炼利润低迷,徘徊在盈亏线附近。冶炼厂原料库存偏低,加之内蒙古能耗政策限产以及南方地区环保限制,供应扰动雪上加霜,是支撑锌价偏强震荡的主要因素,预计Q2供应端压力将有所减弱。

镀锌版块一季度受环保及成本因素影响开工,需求预计在Q2进一步回升;压铸锌合金Q1需求稳定恢复,外需订单已呈现复苏迹象;氧化锌版块医药类、饲料以及电子类订单逐步回暖,多以内需订单贡献主要增量,出口订单恢复程度相对缓慢。

风险点:政策影响、进口比值、消费超预期走弱。

锌价V字反弹 回归高位震荡

锌价V字反弹 回归高位震荡

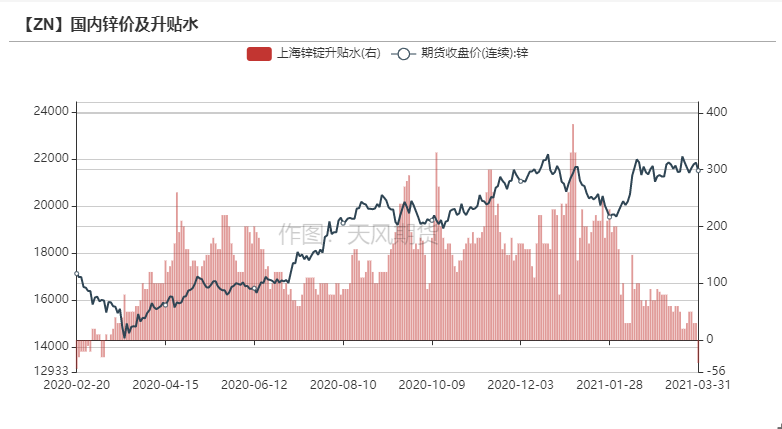

* 年初受制于北方地区疫情对下游消费的拖累,沪锌主力合约自21780元/吨下挫至19500元/吨附近。春节后首个交易日,沪锌受外盘提振跳空高开并围绕21500元/吨一线震荡运行,进入三月,内蒙限产情绪发酵,供应端偏紧格局支撑锌价偏强震荡。

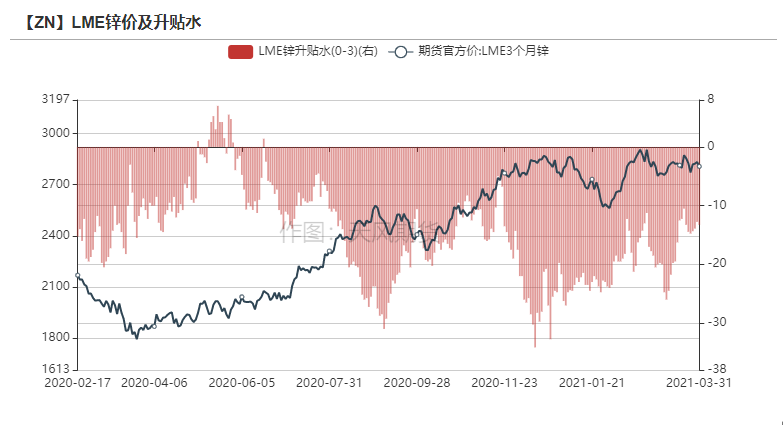

* 年初伦锌库存激增10万余吨,伦锌受挫持续探低至2550美元/吨附近,春节期间宏观利好频发,伦锌稳步回升至2950美元/吨附近,进入三月,伴随海外消费复苏,伦锌维持偏强运行。

资料来源:天风风云

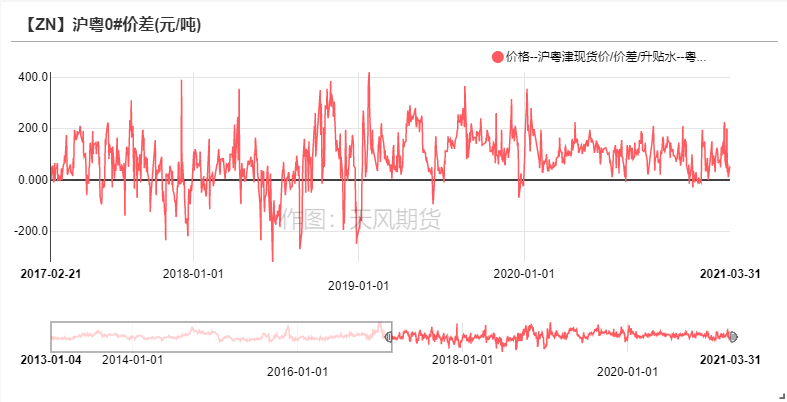

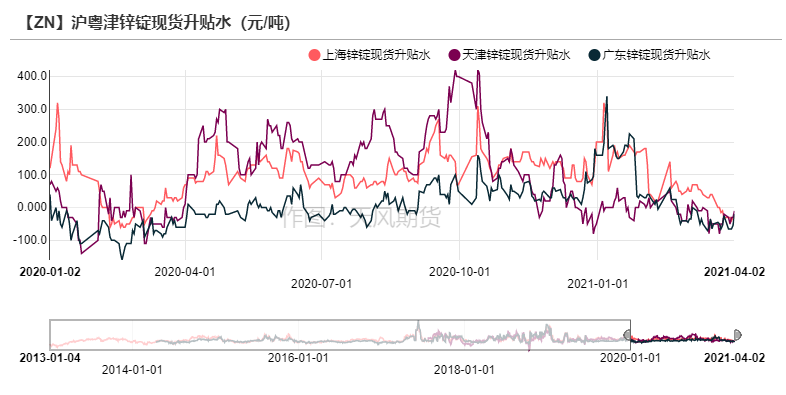

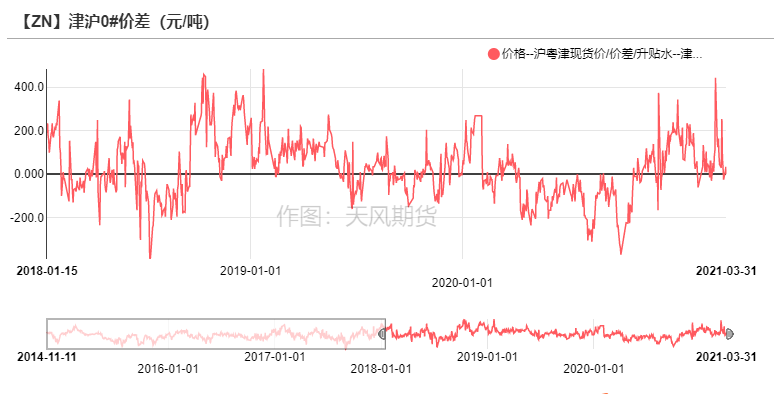

现货升水震荡回落 三地价差逐步修复

* 一季度锌锭现货升水整体维持高位回落,其中上海升贴水相对坚挺,广东市场货源充裕现货升贴水难以维持,天津地区升贴水持续维持低位,主因低价进口锌锭大量冲击市场,且年初疫情影响主要集中在华北地区。

* 一季度沪粤价差波动较小,大部分时间依然维持在200元/内。3月价差明显走弱,体现出广东地区消费出现好转迹象;津沪价差在1-2月呈现走弱,主因天津消费受到疫情及天气短暂拖累,且两会召开带来环保要求限制了下游开工,但三月之后价差修复,主因内蒙限产导致天津市场主要流通品牌的锌锭数量减少。

资料来源:天风风云

国内矿山增量缓慢 Q1矿端紧张格局显著

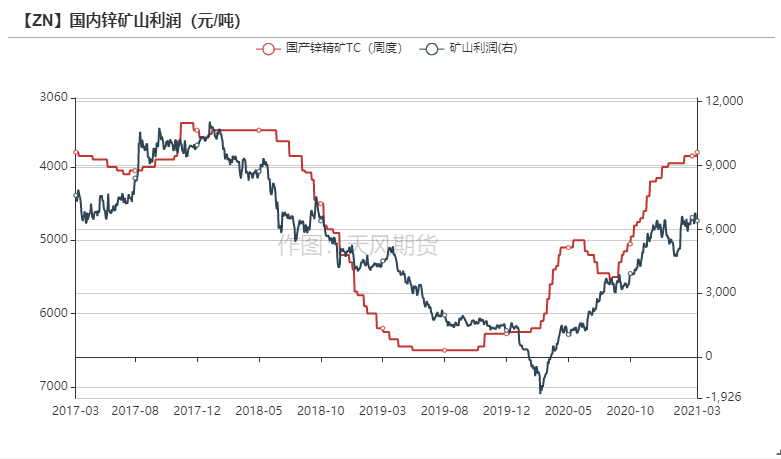

矿山利润高位运行 矿企复工仍受限制

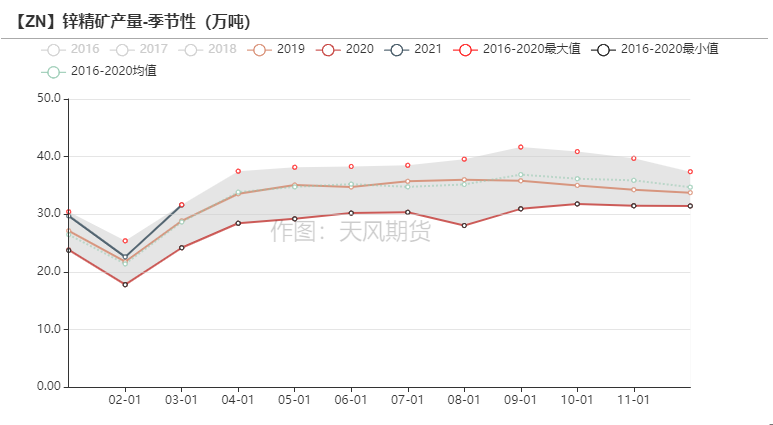

* 一季度国内锌精矿产量86.81万吨,相较去年同期增加25.5%。但考虑到去年同期受疫情影响,国内矿山普遍延迟复工,而今年国内提倡“就地过年”的情况下,南方中小型矿山增量并不显著,但总体来看一季度国内矿端十分紧张。

* 从国内矿山利润来看,矿山复工意愿较高,但实际进度仍受客观因素限制。国内锌精矿加工费自年初4000元/金属吨下调至三月底3800元/金属吨,下调200元/金属吨。而矿山利润自去年年低5800元/吨的水平增长至6400元/吨附近,修复至年内最高水平。在目前的加工费水平下,矿山复工意愿较强,但受制于北方高寒地区天气、政策以及矿石品位的因素,国内矿山在一季度末仍未释放明显增量,预计将在二季度缓慢增加。

资料来源:天风风云

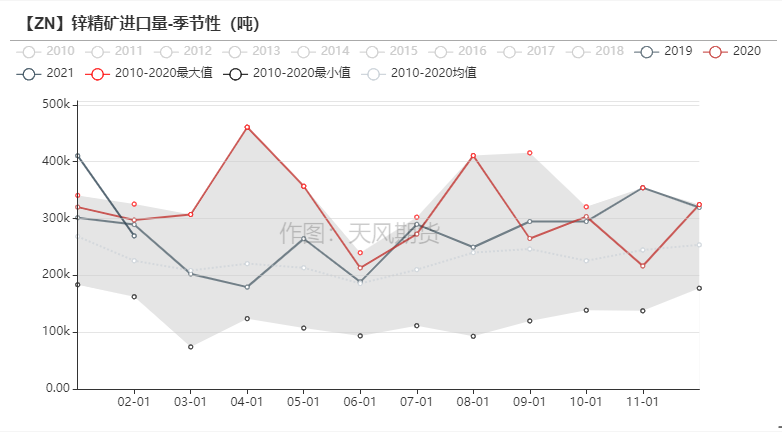

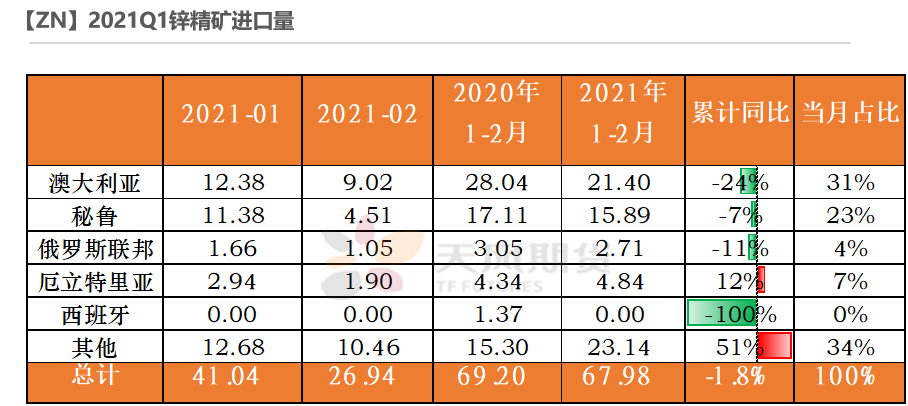

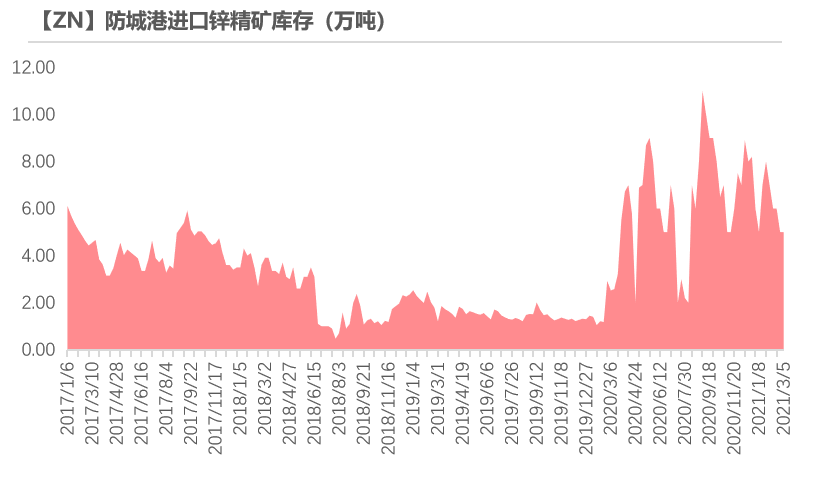

低TC进口矿流通不畅 1-2月进口矿同比小降

* 2021年1-2月进口锌精矿累计达到67.98万实物吨,累计同比下降1.78%。其中1月进口41万吨,2月进口27万吨。主要减量集中在澳大利亚、秘鲁以及西班牙,其中秘鲁受国内封锁政策影响发运较为明显,澳大利亚受矿端品位下降影响,但南非、巴基斯坦等国家矿山进口量恢复较为强劲,基本弥补了主要进口国的减量。

* 年初进口矿窗口短暂开启,但由于进口锌精矿TC偏低,冶炼厂接受意愿普遍偏低,已进口的原料多为部分原料紧缺的冶炼厂提前预定。

资料来源:天风风云

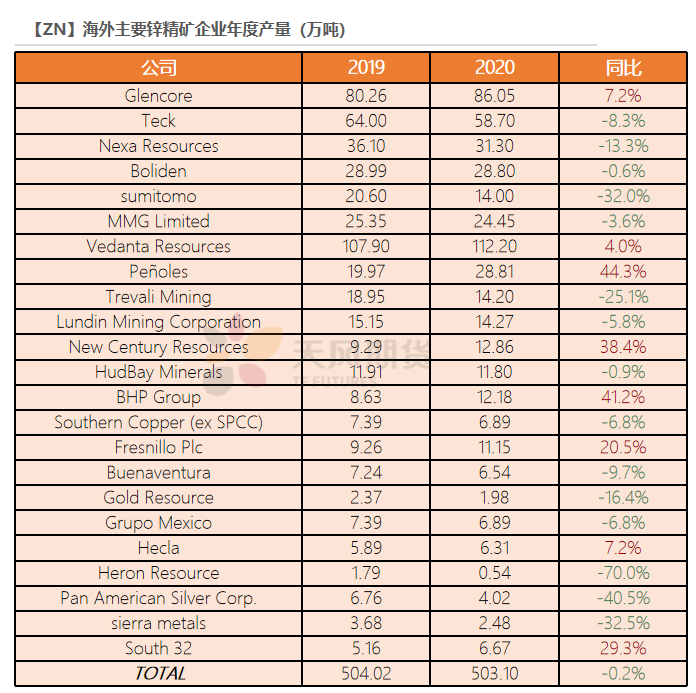

海外大中型矿企稳定 全年产量小幅下降

* 根据海外矿山年报公布的信息来看,海外主要锌精矿生产企业(占据全球锌精矿产能30%以上)2020年的锌精矿产量相较2019年下降0.2%,主因海外疫情影响集中在Q2,而大部分海外大型企业在Q3-Q4产量恢复弥补了部分减量。

资料来源:公司财报,天风期货研究所

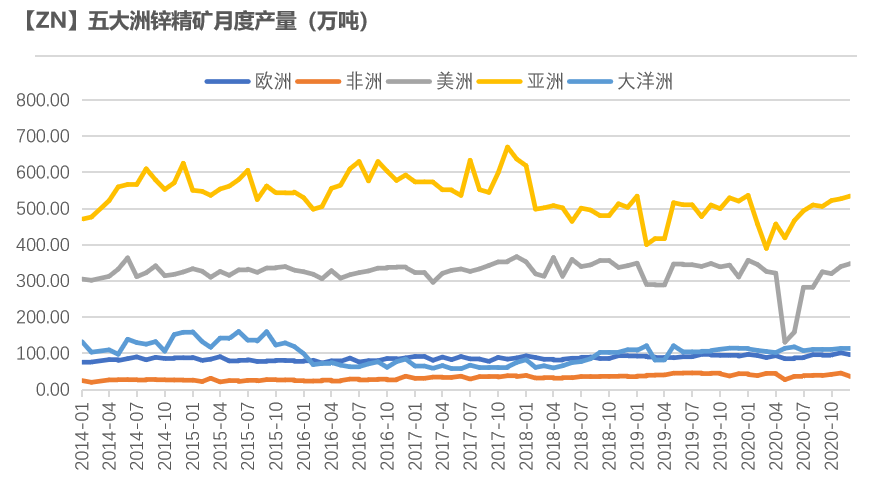

美洲贡献主要减量 非洲大洋洲环比增加

* 2020年海外锌精矿减量主要集中在美洲,其中秘鲁、玻利维亚、美国、加拿大以及墨西哥等国贡献主要锌精矿减量,其中秘鲁地区Nexa旗下矿山贡献主要减量,但Antamina矿山产量增加12.5万吨,抵消部分减量;美国Teck旗下Red Dog计划性减产以及Pend Oreille在19年关闭录得主要减量;墨西哥Peñoles旗下矿山产量增加补充其他中小型矿山受疫情的减量。

* 增量主要来自于大洋洲、非洲等。其中澳大利亚、印度以及南非等国家贡主要锌精矿增量,其中澳洲的Glencore旗下的Mount Isa矿山,New Century矿山以及Vedanta旗下的南非Gamsberg矿山产量环比增加,且全年受疫情影响较小,贡献非洲及大洋洲主要增量。

资料来源:ILZSG,天风期货研究所

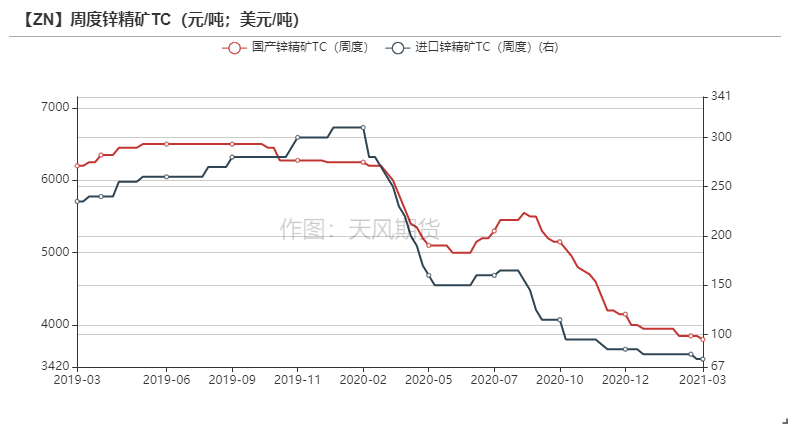

国产锌精矿加工费:TC未能如期止跌

* 国产矿TC:一季度国内锌精矿TC不断下探,自一月初4000元/金属吨下跌至3800元/金属吨。其中云南、四川以及陕西地区缺矿形势相对显著,陕西地区最低达到3300元/金属吨,云南地区最低达到3400元/金属吨,四川地区最低达到3600元/金属吨。

* 由于北方矿山复工缓慢,叠加内蒙能耗“双控”政策,导致矿山出量持续受到阻碍,截止一季度末,国内矿山仍未有明显增量,国内原料端仍维持紧张格局,且依据冶炼厂与矿山的月度谈判来看,并没有要上调加工费的意愿,因此预计国内TC反弹仍需要一定时间。

资料来源:天风风云

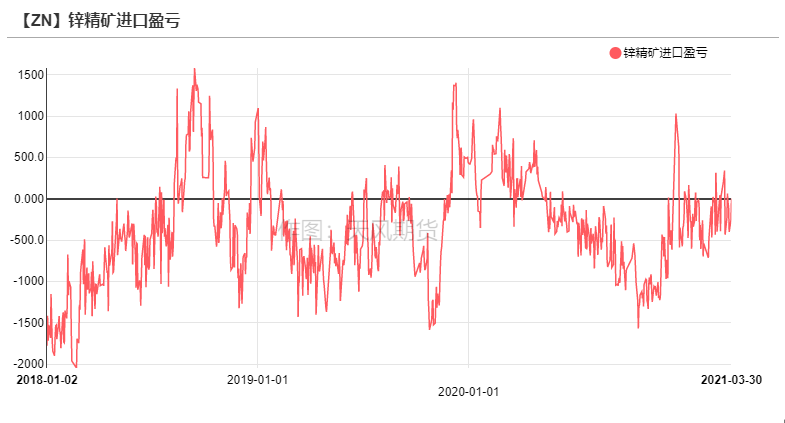

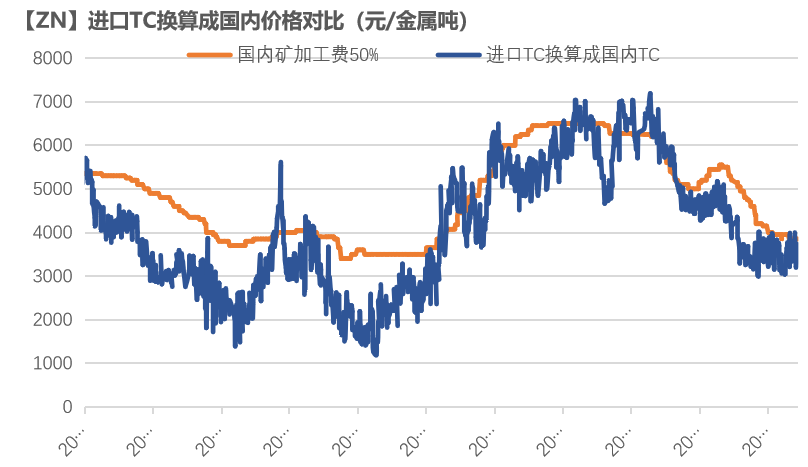

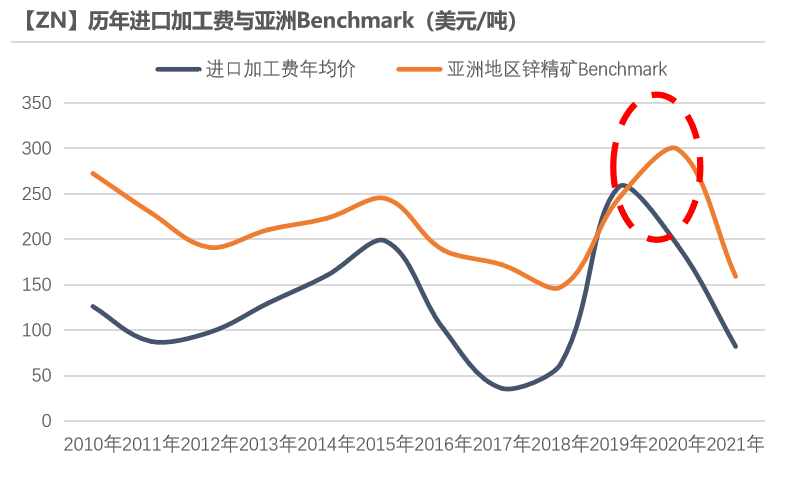

进口锌精矿加工费:相较国内矿并无优势

* 进口矿加工费自年初至一季度末,从85美元/干吨下跌至75美元/干吨,但实际市场报价低于该成交水平15-20美元/干吨,因此市场上进口锌精矿流通压力较大,多为冶炼厂直接采购。即便在成交价折算下,进口TC的价格相较国内TC也并无优势,但价差自去年末1000元收窄至今年一季度400元/吨左右。

* 进口矿TC与Benchmark自2020年开始出现分化,2021年锌精矿Benchmark定为159美元/干吨,同比2020年下跌140.5美元/干吨。由于该价格依然高于中国目前主流成交的锌矿加工费,市场意见分歧较大。此外,在海外矿山2021年延迟投放和新增投放的产能增加下,进口矿TC全年将逐步抬升。

资料来源:天风期货研究所

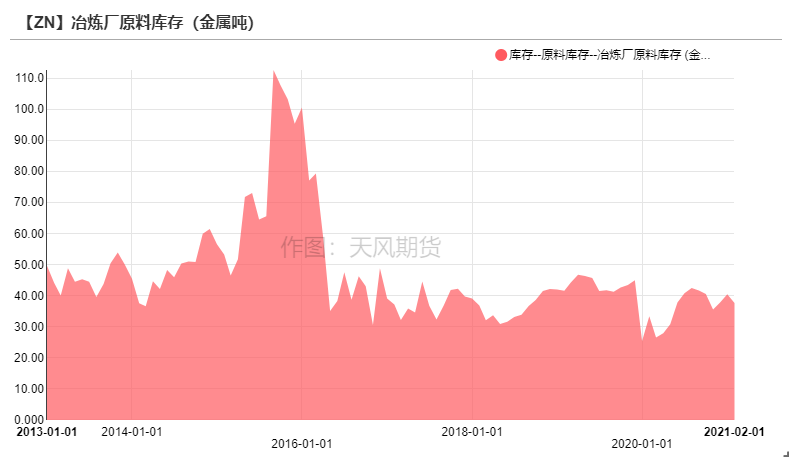

锌精矿库存:炼厂原料告急 港口矿库存锐减

资料来源:天风风云

原料短缺+能耗双控 冶炼企业压力山大

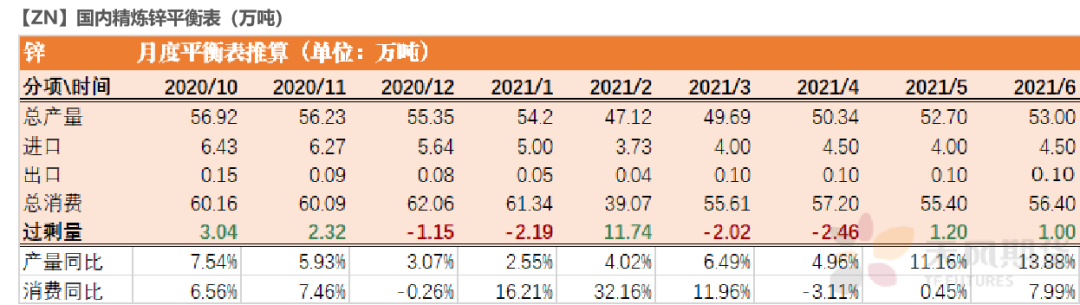

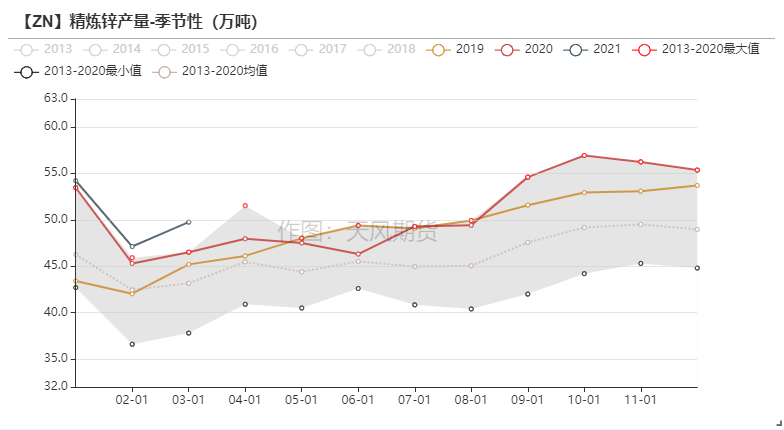

精炼锌:Q1炼厂原料库存告急 利润低迷

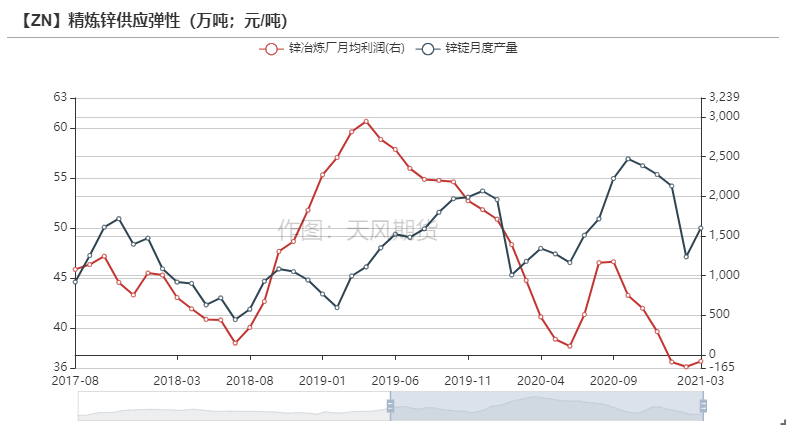

* 2021Q1精炼锌累计产量预估151万吨,累计同比增加4.3%。一月份冶炼厂原料库存普遍充足,冶炼利润维持在盈亏线附近,炼厂开工意愿依然较为积极;进入二月,国内矿端供应减少,加之进口矿TC低迷,冶炼厂原料库存收紧,国内锌精矿TC持续下跌,冶炼生产亏损扩大,部分炼厂选择减产或提前检修来应对;三月原料紧张格局加剧,四川、云南以及陕西等地区冶炼厂率先进入减产或检修,此外在内蒙古能耗“双控”政策下,内蒙古炼厂陆续减产以响应政策要求抵消部分炼厂三月份恢复的增量。

* 总体来看,冶炼厂一季度平均冶炼利润在-100元/吨左右,部分成本偏低的炼厂处于低盈利状态,总体来看当前的利润水平并不是冶炼厂减产的主要原因,原料短缺仍是限制供应端的主要问题。

资料来源:天风风云

内蒙古能耗“双控”政策对当地锌冶炼企业影响解读

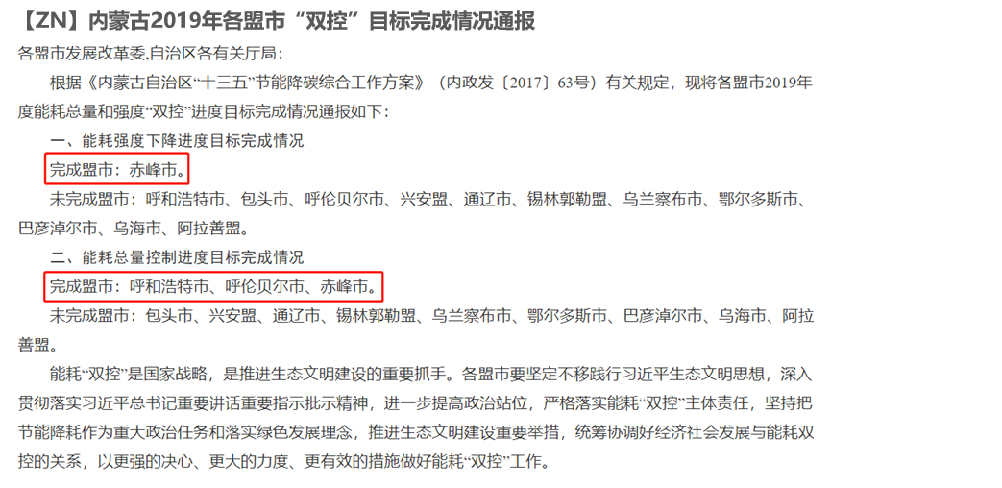

* 从内蒙古2019年各盟市“双控”目标完成情况来看,赤峰市完成了“双控”目标考核,呼伦贝尔和呼和浩特仅完成了能耗总量目标。因此2021年将重点限制未完成目标的盟市,或将影响到当地锌冶炼厂产能的释放。根据政策要求,理论上内蒙锌冶炼企业当月能耗不能超过去年同期,或在最宽容情况下,当年季度能耗不能超过去年同期季度的能耗排强度和总量。

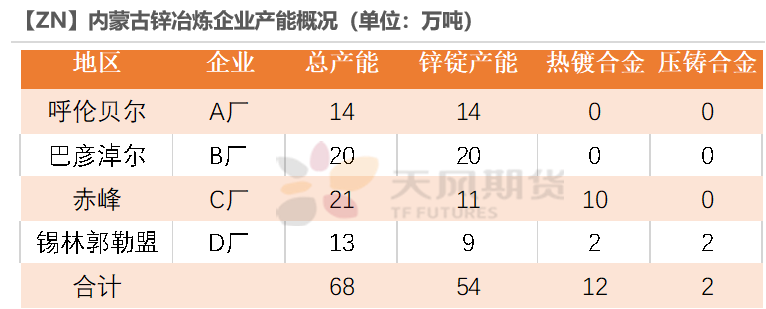

* 内蒙古锌冶炼产能达到68万吨/年,占据全国锌品产能10%以上,并且集中在四家冶炼厂,分布在巴彦淖尔、赤峰、呼伦贝尔以及锡林郭勒盟。

资料来源:天风期货研究所

* 2020年A厂2月底检修,3月未能出量;B厂7月进行检修,产量减少;C厂8月检修,产量近乎减半;D厂5-7月检修,三月合计达到月均正常产量。根据去年的产量情况来看,排除已经完成目标的赤峰市的C厂,考虑到冶炼厂常规检修,预计今年A、D厂面临的能耗考核压力在上半年较大,B冶炼厂在下半年面临的减产压力较大。

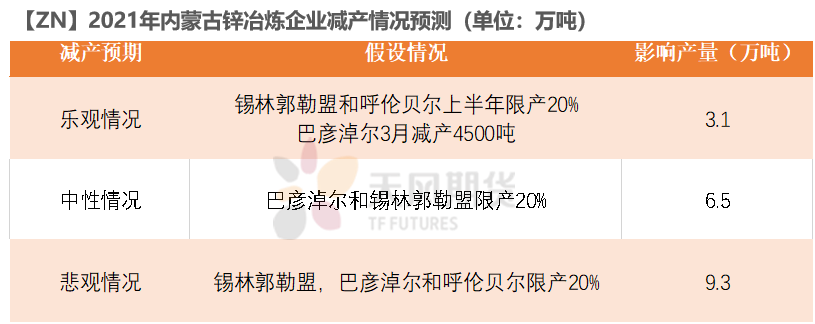

* 根据最乐观情况,锡林郭勒盟和呼伦贝尔的冶炼厂仅上半年进行减产,减产幅度20%,加上已经确认减产的B厂(影响量4500吨)将减少3.1万吨精炼锌供应;中性情况,巴彦淖尔和锡林郭勒盟的锌冶炼厂减产20%,将减少6.5万吨精炼锌供应;最悲观的情况,是除赤峰外,三市冶炼厂均减产20%,全年将影响9.3万吨精炼锌供应。

资料来源:天风期货研究所

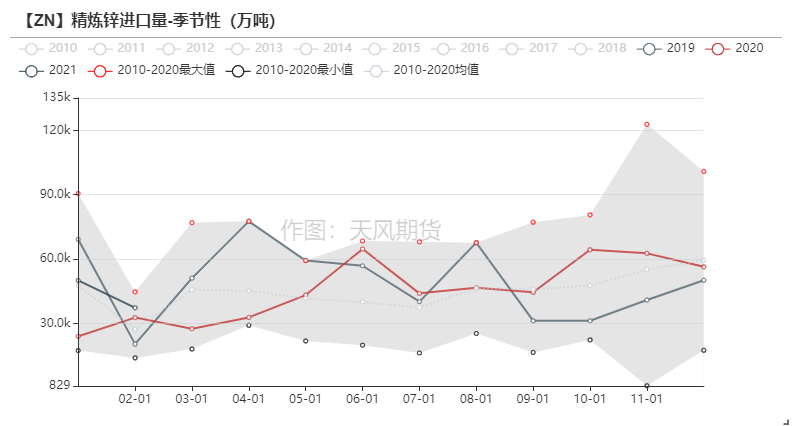

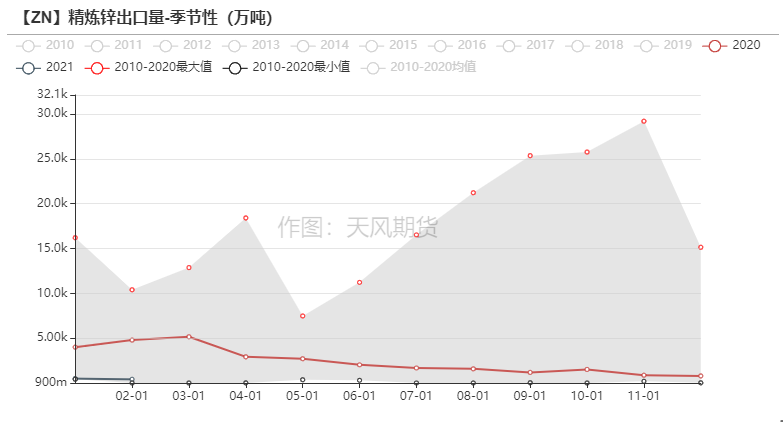

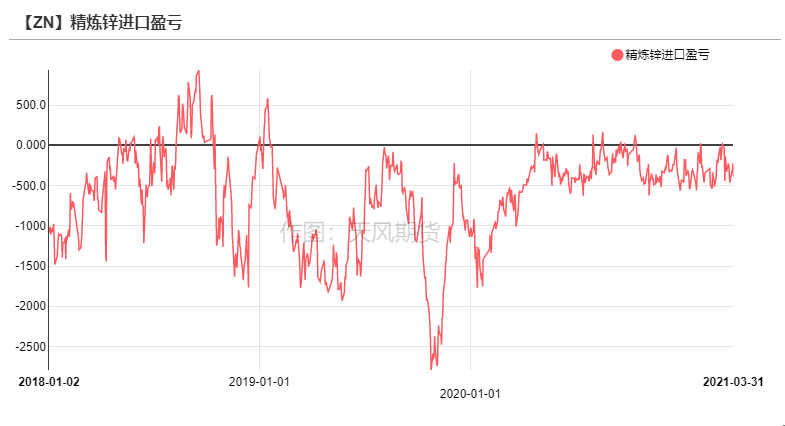

进口锌:1-2月进口量同比增加 内强外弱格局带来机会

* 2021年根据海关数据,1月进口锌锭5.01万吨,2进口锌锭3.73万吨,2021年1-2月累计同比增加3.28万吨,增幅60.2%。主因去年1-2月进口窗口完全关闭,且疫情影响港口发运,今年1-2月进口窗口偶有开启,进口锌锭短期集中流入。预计短期内强外弱格局持续,进口锌将有进一步流入的机会。

* 2021年1-2月出口精炼锌累计量0.09万吨。

资料来源:天风风云

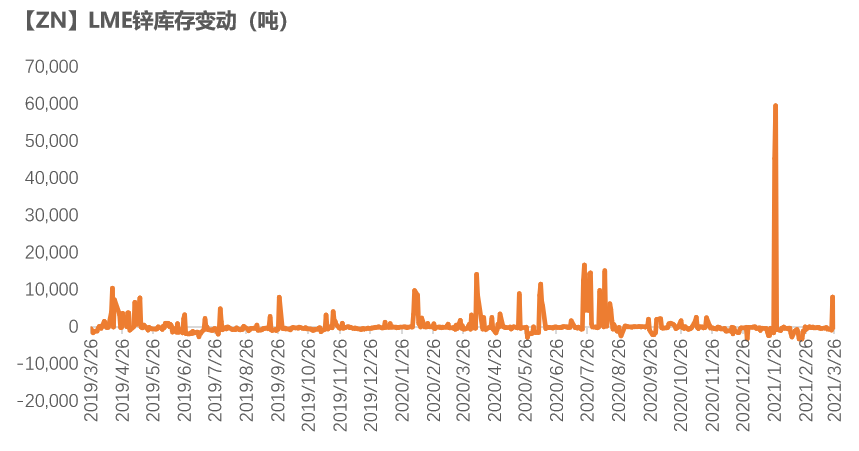

锌锭库存:国内去库进程推迟 LME库存年初激增

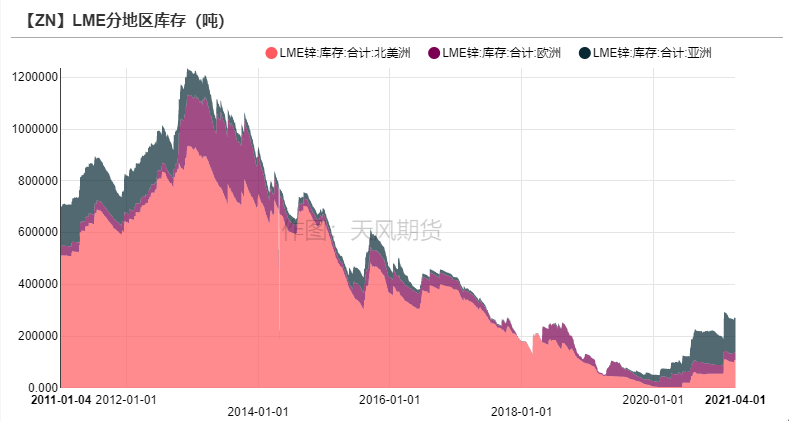

* 国内社会库存自春节后累增至26.4万吨左右,但节后有色行情带动锌价冲高震荡,下游对迅速飙升的锌价接受度较差,因此去库拐点的到来比市场预期晚了许多,下游逢跌集中采买,去库拐点延后至三月中旬。总体来看Q1依然是以累库为主,去库节奏预计将在Q2逐步加快。

* LME锌库存自年初累增10万吨达到29万吨附近,随后维持缓慢去库节奏至27万吨。贸易控制交仓带来的不确定性较大,Q2海外预计仍维持缓慢去库的节奏。

资料来源:天风风云

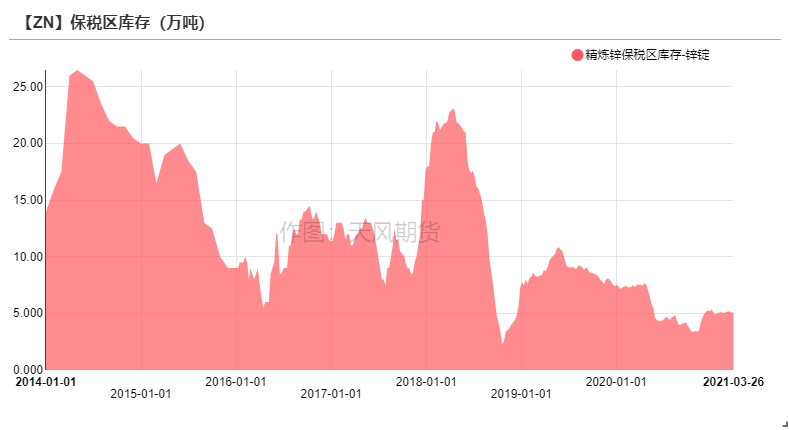

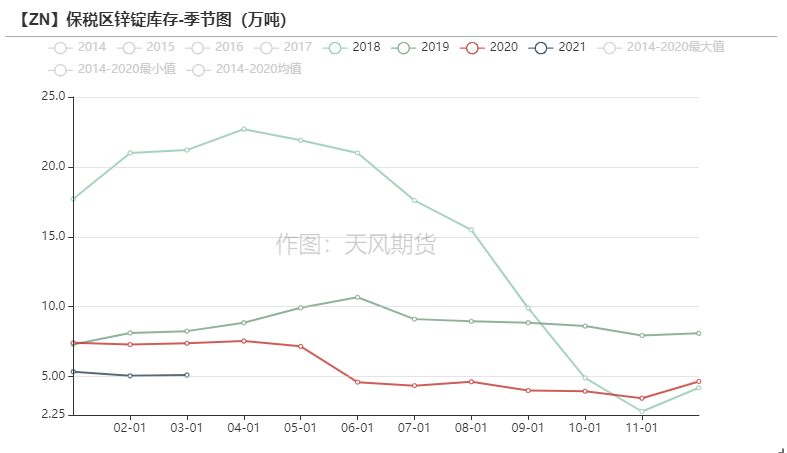

保税区库存:一季度增减相抵

* 2021Q1保税区库存变动幅度较小,自年初5.1万吨减少至一季度末5.07万吨。总体来看由于一季度锌锭进口窗口短暂开启数次,给予了进口锌流入的机会。此外由于进口锌低价优势,部分下游逢低积极采买进口锌,加之华北地区受内蒙古限产政策影响主流品牌锌锭到货,华北地区下游企业采买进口锌锭意愿增强,带动保税区进口锌锭库存去化,增减相抵下,一季度保税区锌库存维持平衡。

资料来源:天风风云

初级消费端订单回暖 金三银四初见端倪

镀锌:原料价格高企 终端订单回暖

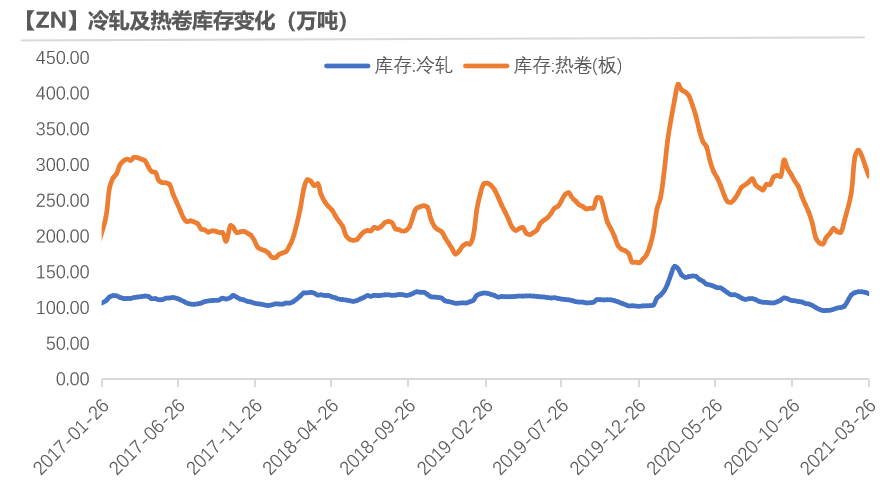

* 2021Q1镀锌企业开工率恢复受限,春节前华北地区疫情影响部分下游企业开工,节后环保检查以及两会召开对华北地区镀锌企业开工也有一定限制。

此外,钢材限产导致冷轧及热卷库存下降,同时拉升了钢材价格,钢材和锌锭同时涨价导致镀锌企业利润受到侵蚀。

3月中旬之后在终端订单逐步回暖的情况下,镀锌企业开工有明显的回温,其中镀锌结构件加工利润有所恢复,预计将在Q2进一步提高开工水平。

资料来源:天风风云,SMM,wind

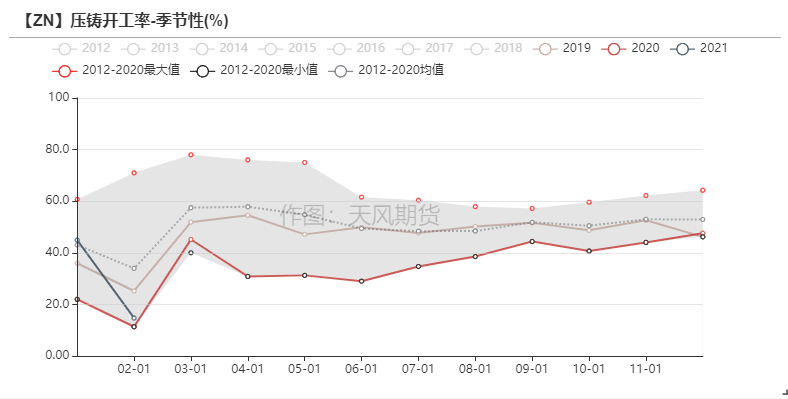

压铸锌合金:缓慢恢复 外需仍未完全反弹

* 外需方面,锌消费中出口订单占到18%左右,其中压铸锌合金终端主要是各类五金配件以及汽车配件等,占据合金订单出口的30%左右。2021Q1海外合金订单在进入三月陆续恢复,其中主要增量来自于卫浴五金、电子、拉链等小五金产品,部分大型合金企业表示出口订单已提前预订至二季度。

* 内需方面,2021Q1国内合金企业复工较为缓慢,国内终端企业价格敏感度较高,春节后锌价冲高,订单量增长有限,国内压铸锌合金企业订单不够饱和,整体开工程度受到显著影响。此外部分低价冶炼厂压铸合金分流部分终端需求。进入三月后,企业原料及成品库存下降,备货意愿回升,叠加汽车、地产、家电以及电子版块需求增长,预计压铸锌合金企业开工将进一步回暖。

资料来源:天风风云,安泰科

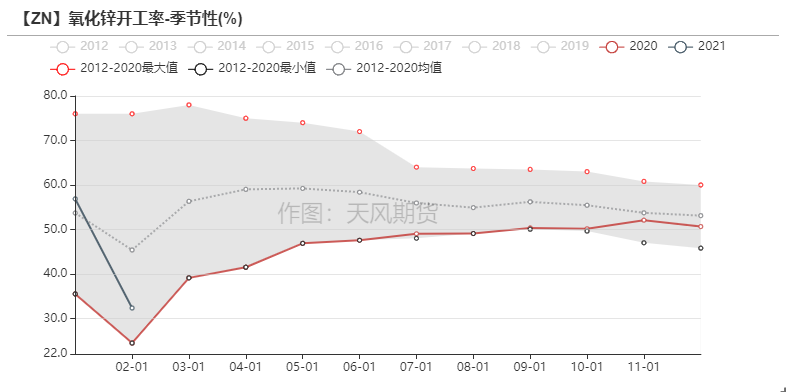

氧化锌:出口订单恢复较慢 内需贡献主要增量

* 氧化锌版块订单最大的影响是轮胎订单,轮胎用量占据氧化锌产量的一半以上。2021Q1国内轮胎企业在春节前受到环保要求影响开工,春节期间开工率也出现季节性走弱,氧化锌企业订单在春节前后明显清淡。进入三月后,轮胎企业开工率迅速反弹,但由于锌锭和锌渣等原料涨价,氧化锌企业多以消耗库存为主,备货意愿走弱。进入三月中旬,医药类、饲料以及电子类订单逐步回暖,多以内需订单贡献主要增量,出口订单恢复程度相对缓慢。

资料来源:天风风云,wind

基建贷款指数回升 家电地产消费可期

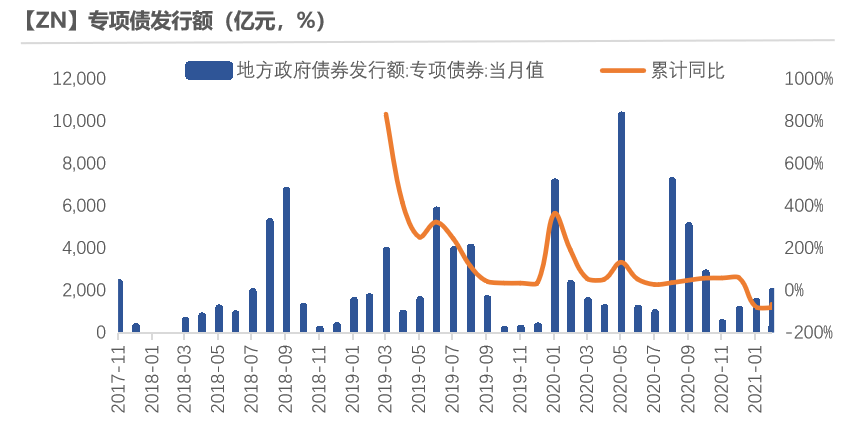

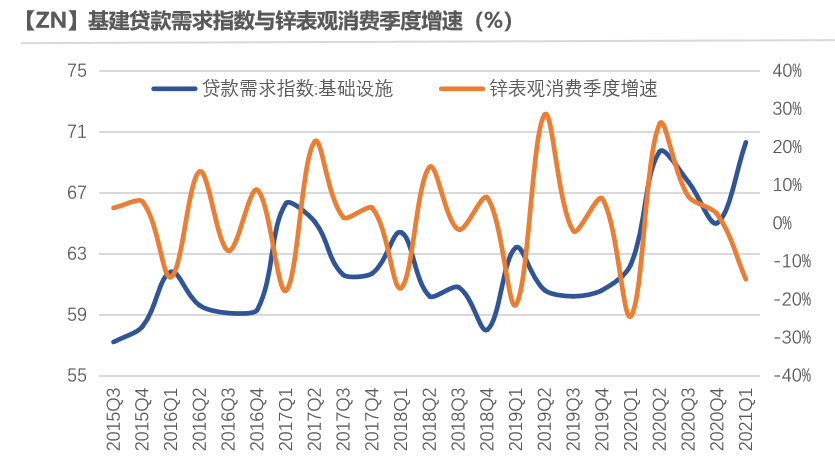

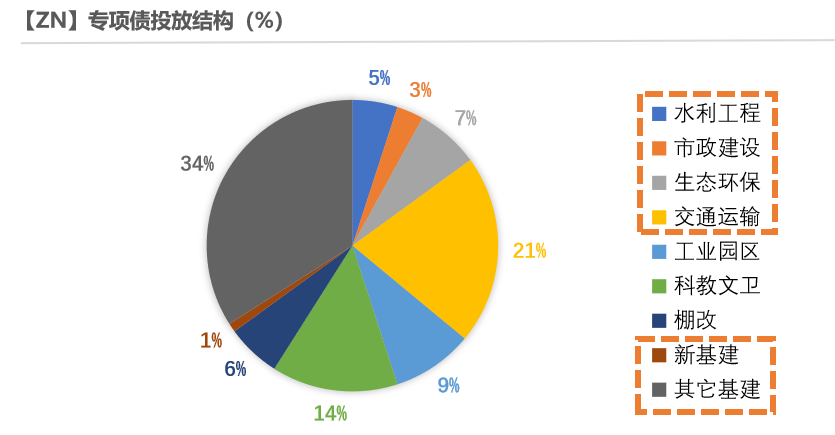

基建:专项债发行额低迷 基建贷款指数回升

* 从基建版块相关指标来看,今年一季度国内地方政府专项债投放力度较小,预计至少要在二季度之后将会有更大幅度的投放。

* 基建贷款需求指数相较基建投资完成额更能体现当下实际的基建工程需求,2020年基建贷款需求指数与国内精炼锌表观需求增速走势趋同,2021年一季度出现季节性分化,与春节累库和下游对高位价格不愿接受的因素有关,但贷款需求指数回升至五年新高,预计将提振年内的基建需求。

资料来源:天风期货研究所,wind

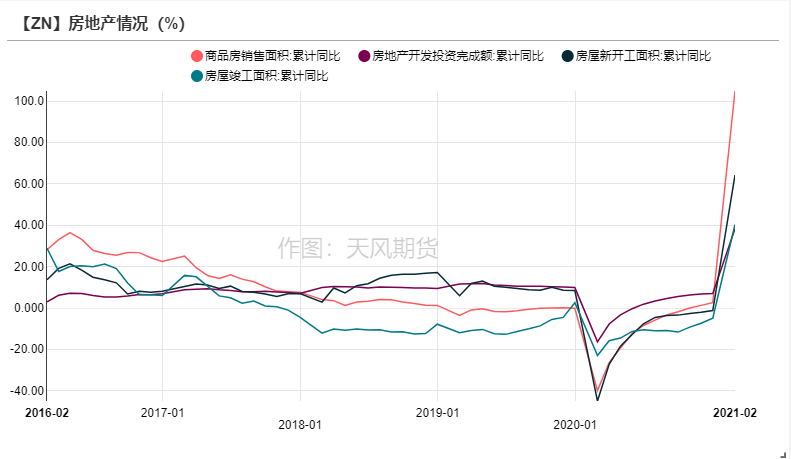

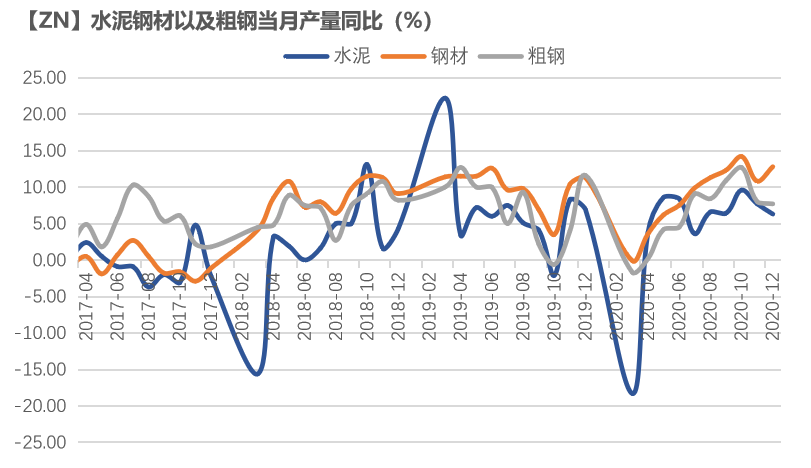

建筑:地产竣工不及预期 建筑指标表现亮眼

* 从建筑相关指标来看,一季度房地产版块在去年的低基数上复苏强劲,其中商品房销售面积同比去年翻倍增长,预计将带动年内家电五金、家具五金等锌合金产品方面的需求;新屋开工面积增速表现较好,从黑色系商品的表现来看,预计短期内将对镀锌版块有较为明显的提振。

资料来源:天风风云,SMM

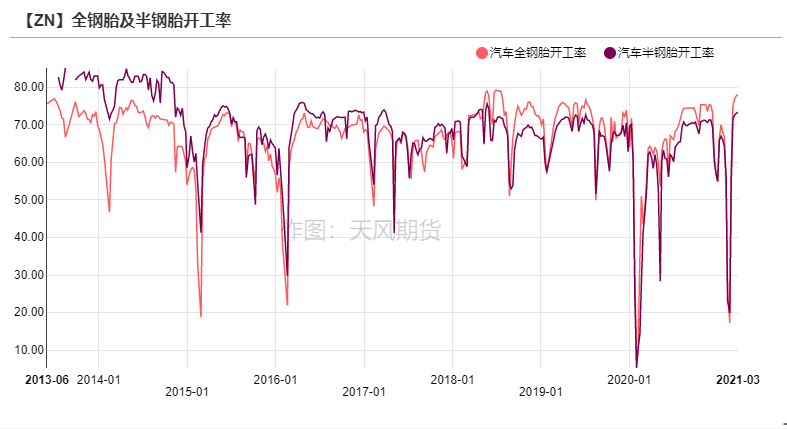

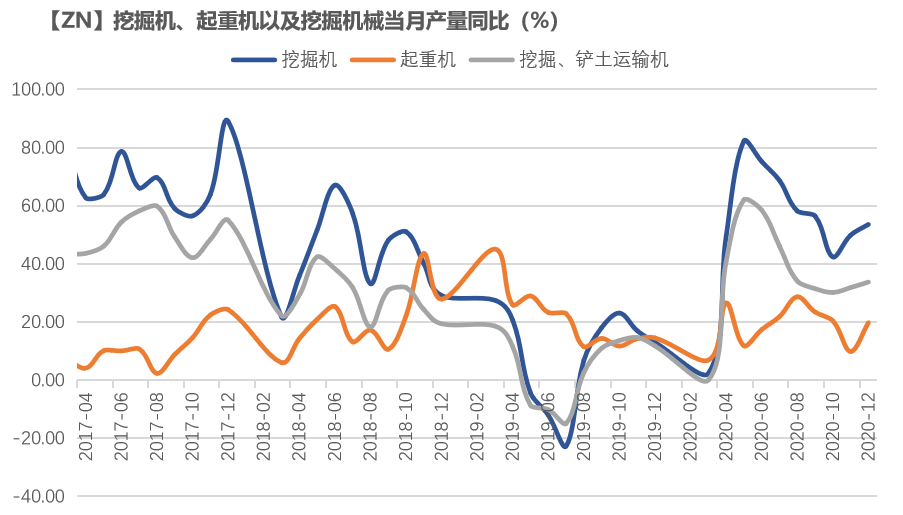

汽车:受芯片短缺影响 预计全年增量有限

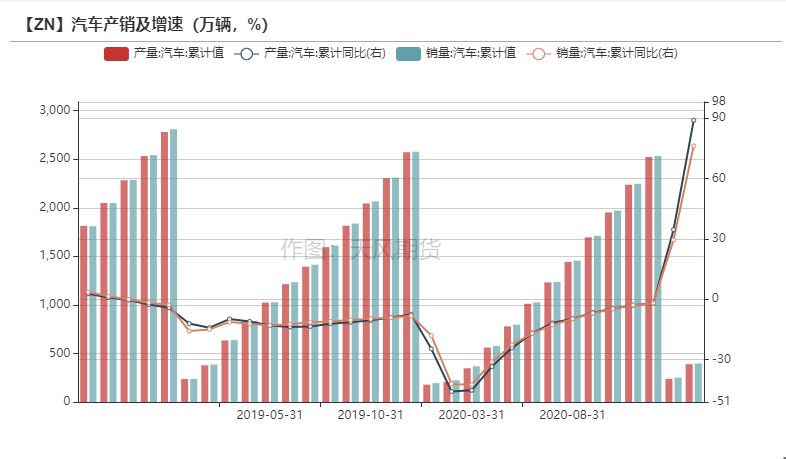

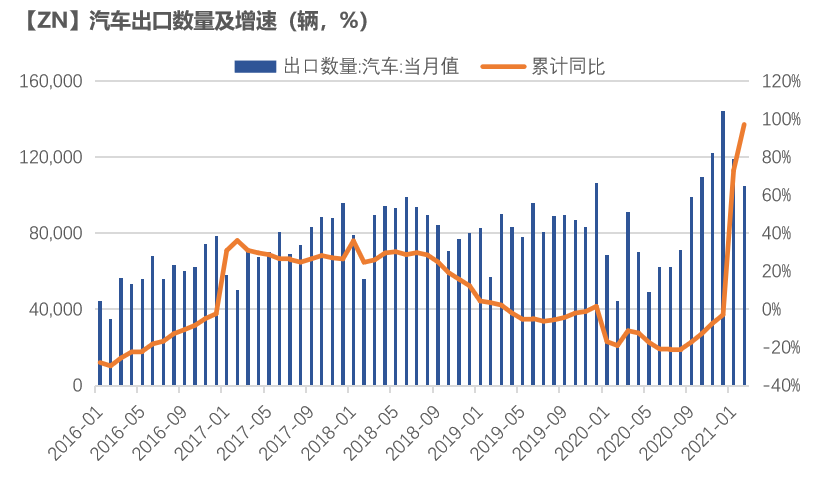

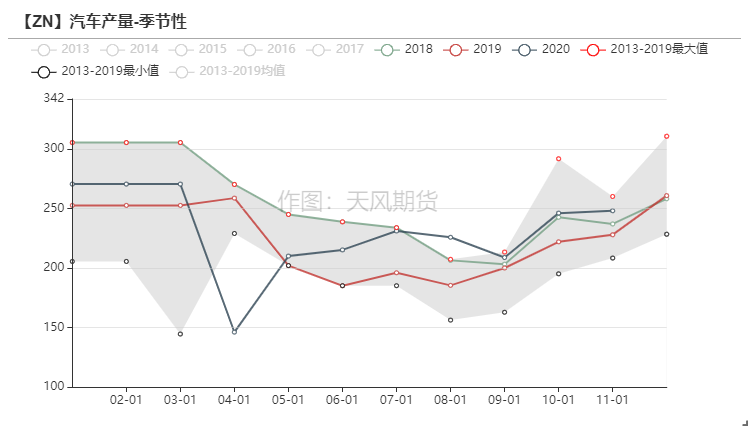

* 汽车行业一季度产量及销量明显恢复,汽车出口增速也在去年低基数的基础上达到接近翻倍的水平,一季度全钢胎及半钢胎开工数据表现较为亮眼。总体来看,在新能源概念下汽车需求较好,但基于全球芯片短缺,预计全球2021年汽车产量将减少数百万辆,受此影响预计国内汽车产量全年预计增幅有限,汽车版块的锌合金配件及镀锌板消费增量预计受到一定影响。

资料来源:天风风云,SMM

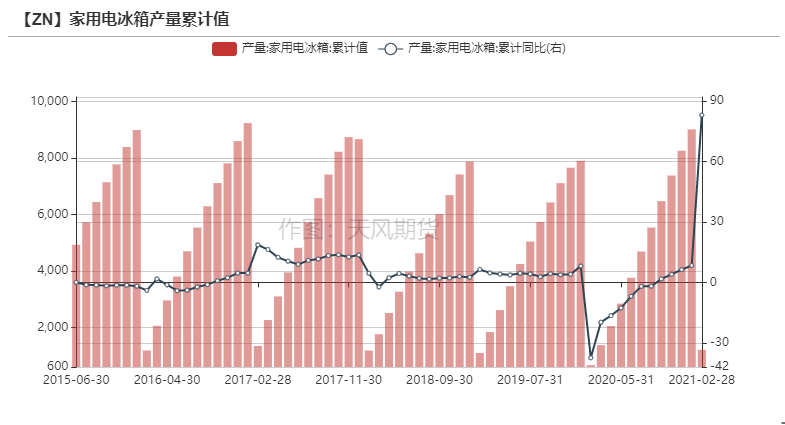

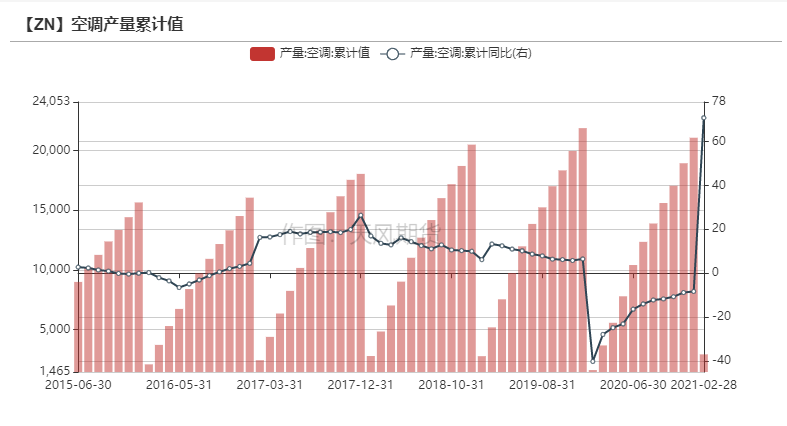

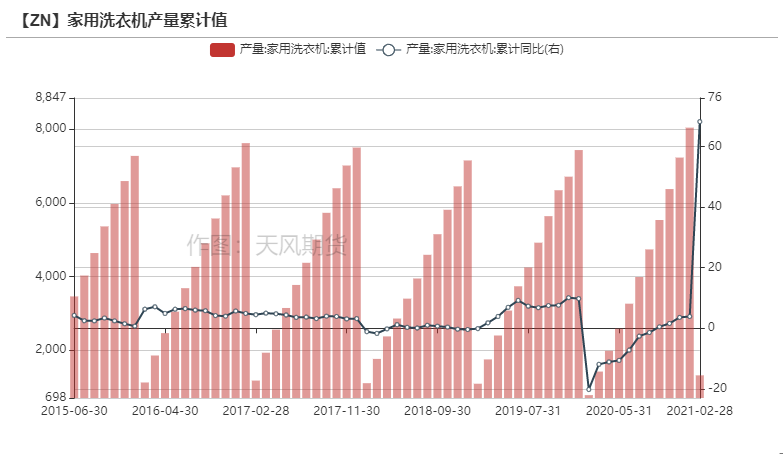

家电:政策引导叠加线上促销 家电二季度稳定恢复

* 相较2020年被疫情重创的家电市场,在2021年稳定恢复的市场中,叠加商务部等12部门发文促进释放农村消费潜力,促进家电家具家装消费的政策引导,预计白色家电市场将迎来较为确定的增长。二季度在国内年中购物节的促销下,预计将带来家电需求的进一步释放。

资料来源:天风风云,SMM

原料增量看海外 冶炼增量看国内

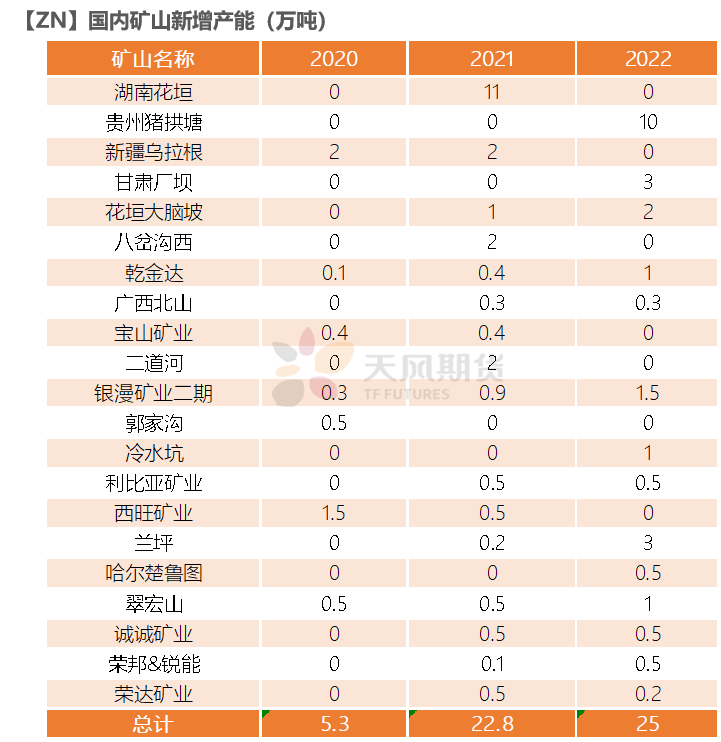

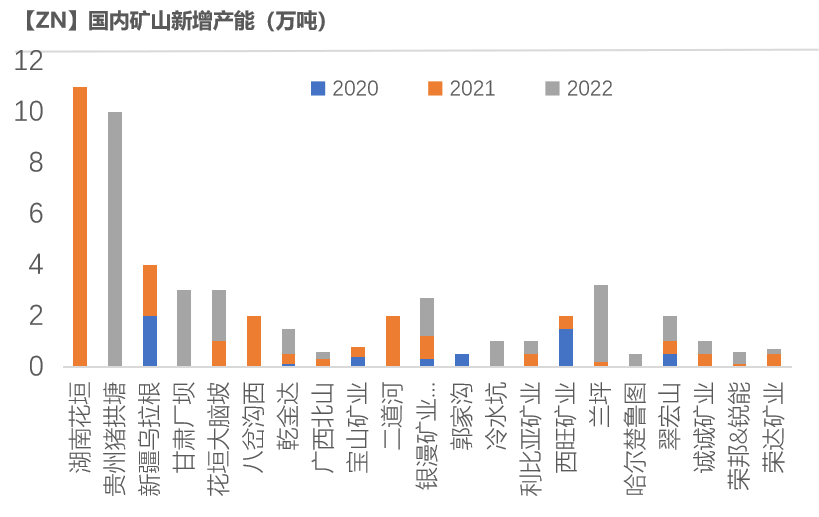

国内矿山新增产能情况

* 2021年,矿山新增产能主要集中在湖南、新疆以及内蒙地区,但湖南花垣地区由于矿权问题复杂,今年增量预计难以释放,主要增量集中在新疆及内蒙的其他矿山。此外,2022年主要有贵州猪拱塘铅锌矿一期采选厂投产,产能达到30万吨/年;2024年二期采选厂投产,产能达到198万吨/年。

资料来源:SMM,天风期货研究所

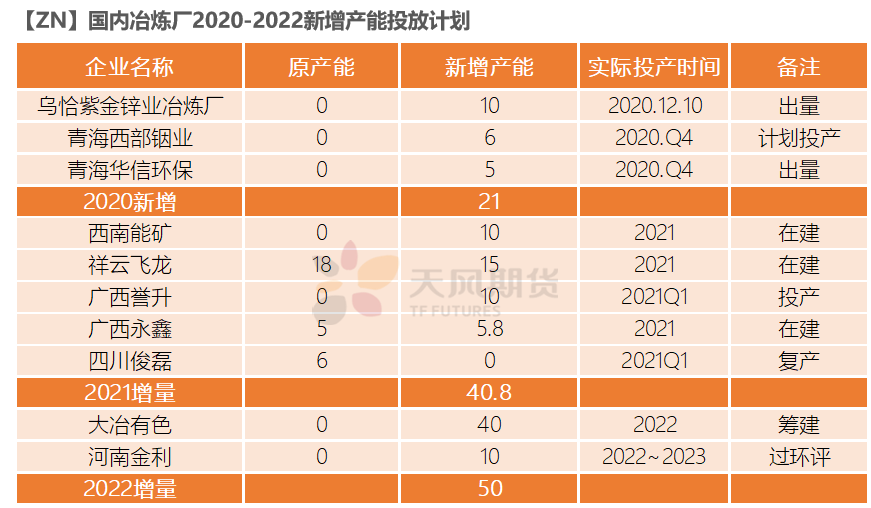

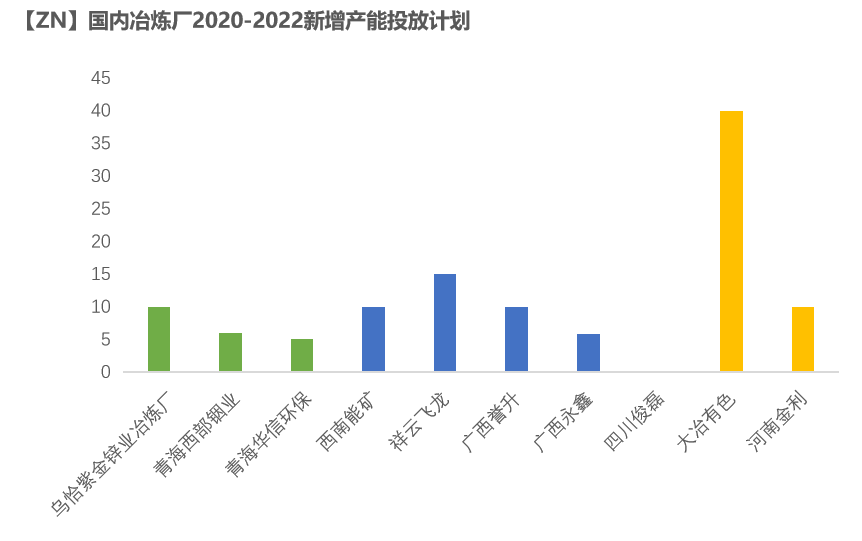

国内冶炼厂新增产能投放计划

* 根据国内冶炼厂新增产能的投放计划,预计2021年新投放产能达到40.8万吨,2022年预计新增50万吨产能。

资料来源:SMM,天风期货研究所

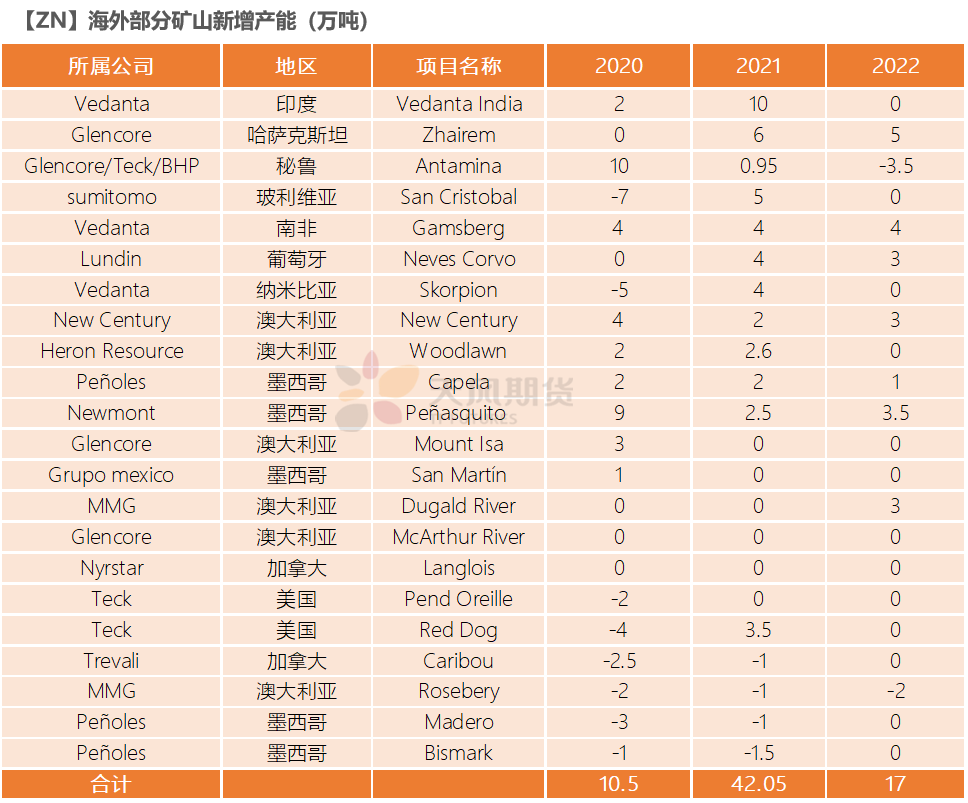

海外矿山新增产能

资料来源:公开资料,天风期货研究所

锌精矿缺口亟待填平 矿紧锭松仍是主旋律

海外矿山新增产能

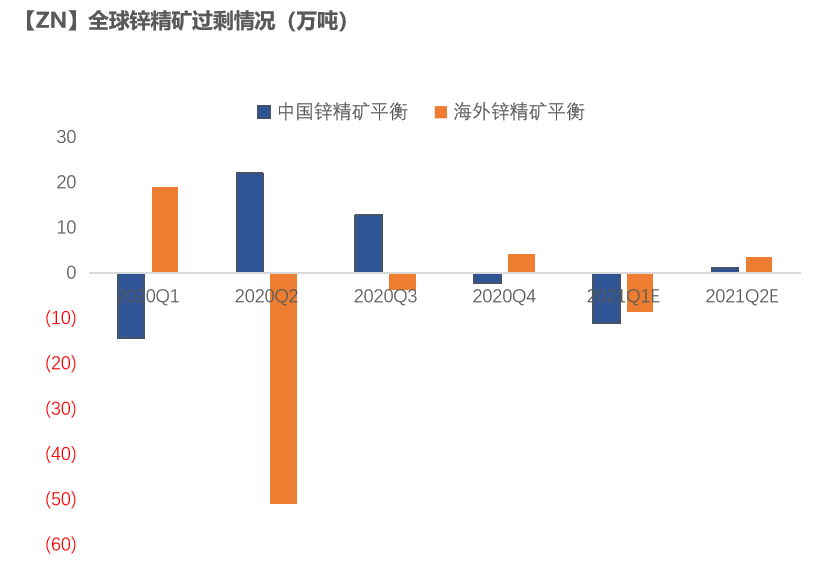

* 去年海外矿端在下半年积极复工,但仍未补足二季度缺口,今年一季度由于国内矿端短缺,全球原料再次出现缺口,伴随二季度的逐步恢复,预计缺口将小幅收窄。

资料来源:天风期货研究所

平衡&预测

*小结:一季度仍然是供应端定价的逻辑,国内矿恢复进程缓慢,叠加进口矿价格并不友好,上半年国内原料端缓解的可能性并不大,在此背景下,精炼锌产能的释放仍会受到一定限制。此外,内蒙古限产的影响已在一季度体现出来,二季度冶炼厂限产压力更大;同时南方环保检查将影响二季度再生锌部分产量。全年冶炼新增产能在40万吨左右,预计在冶炼利润的修复下,新增产能或自二季度起陆续投产出量。价格锚点将逐步从矿端转向锭端。消费端综合基建、房地产、汽车以及家电的情况,全年表观消费相较去年预计小幅增长。伴随冶炼端恢复和二季度消费传统淡季,预计二季度精炼锌格局将维持紧平衡。下半年来看伴随矿端的回暖下冶炼利润的修复,以及新增产能的释放,都会导致上半年紧平衡的格局被打破。操作上建议跨期正套,二季度可逢高沽空。