观点小结

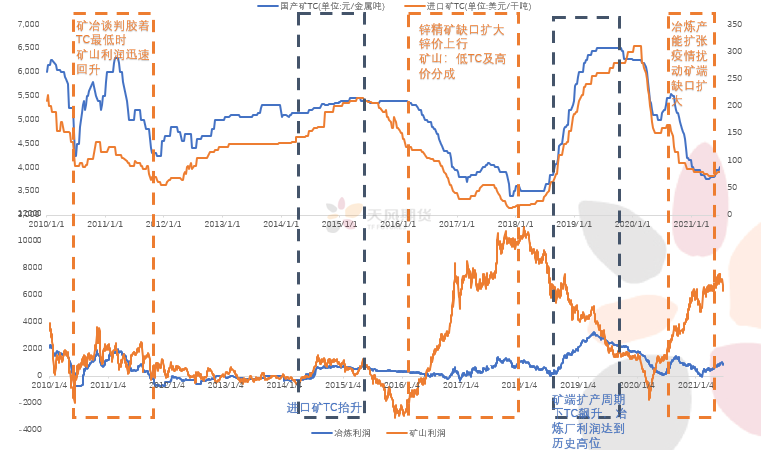

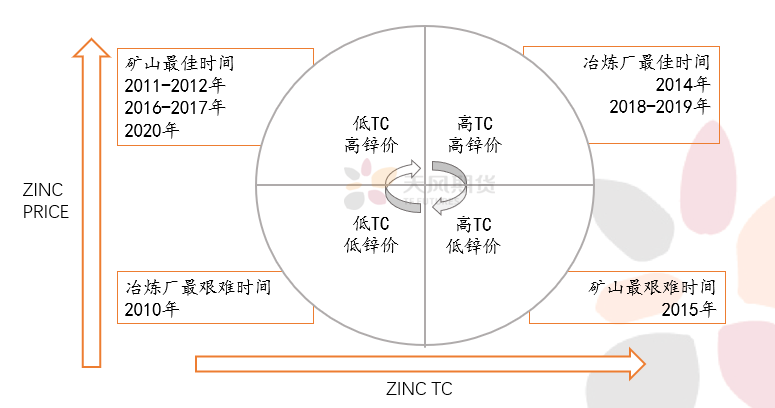

矿山与冶炼厂之间的博弈可能不如市场预期顺利,国内矿山延迟复工导致我们下调了年初国内锌精矿的增量预测;海外矿山受制于疫情影响,去年部分新增产能未能释放,综合各方面因素今年海外矿给到30万吨增量。全球2021年矿依然是维持紧平衡状态。因此TC会随着矿端阶段性缓解而上涨,但上涨并不一定顺畅,且空间较为有限。

初级消费端上半年订单表现并不亮眼,但原料价格上涨导致下游补库意愿较强,大幅去库的表象实际上是库存的转移。下半年来看,伴随专项债投放以及基建项目的落地,上半年由于成本高企而搁置的需求有望恢复,下游开工率向上修复的概率会更大。

关于抛储:目前已经抛售3万吨锌锭,基本以各地最高限价成交,锌锭品质优良保存较好,下游加工企业抢购一空。后续的抛储计划暂未公布。若继续抛储将打破锌锭全年紧平衡的格局。若抛储落幕,则紧平衡之下锌的边际较为清晰,预计下半年锌价震荡运行,临近四季度消费端与原料端或许会再助力锌价阶段性反弹。

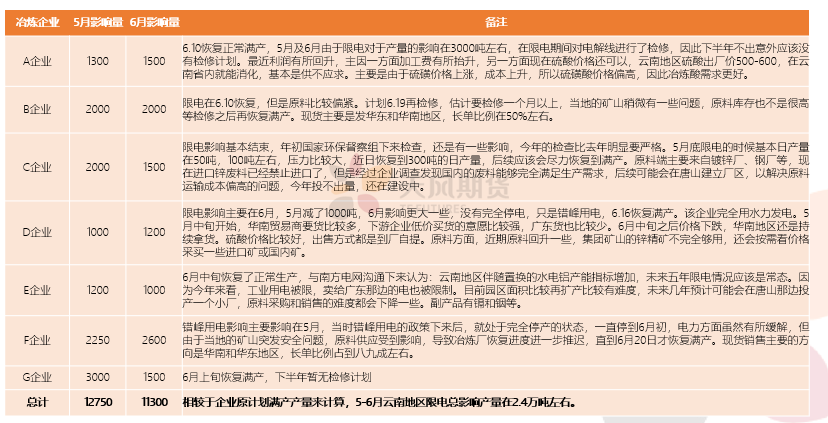

关于限电问题:根据我们的调研,由于白鹤滩水电站在6月底正式投产发电,且丰水期来临,短期内云南地区电力短期内依然有所保障,锌冶炼厂的扰动将逐步消散。但长期来看,由于未来云南地区置换的水电铝产能指标的增加(电解铝单吨耗电在电解锌的三倍以上,且量级达到数百万吨),因此未来五年之内,像今年这样的限电情况或将成为常态。

关注点:下半年消费、抛储的实际行动、碳排放政策对供应扰动。

2021H1市场聚焦的几个问题

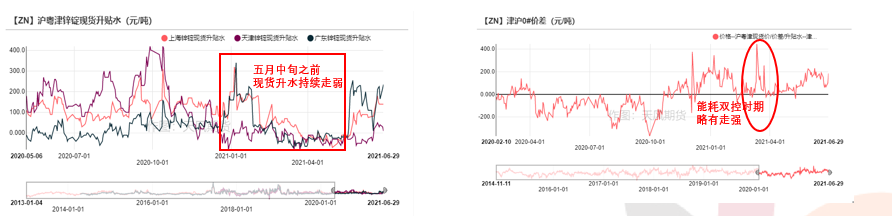

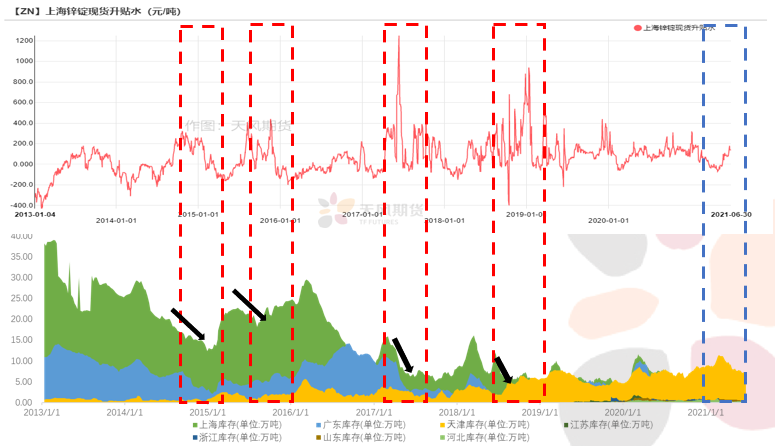

Q1.2021H1锌现货升水为何低迷:三地分化

上半年国内三地现货升贴水整体表现偏弱,但逐渐由趋同走向分化。

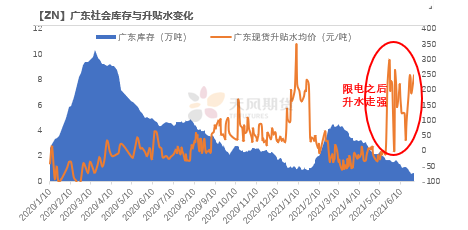

上海现货供应商未受扰动,上半年供应相对稳定,同时进口锌压制升水,难以走强。而上半年内蒙“能耗双控”的短暂扰动,带动天津市场现货短暂走强,但由于进口哈锌量大压制,以及上半年黑色价格走强导致天津地区下游利润倒挂,津沪价差再度走弱;而云南地区的限电导致发往广东的现货量明显减少,广东地区在极低库存的支撑下,升水迅速回升,沪粤价差在5-6月出现了明显倒挂。

资料来源:天风期货研究所

Q1.2021H1现货升水为何低迷:内外供应双增

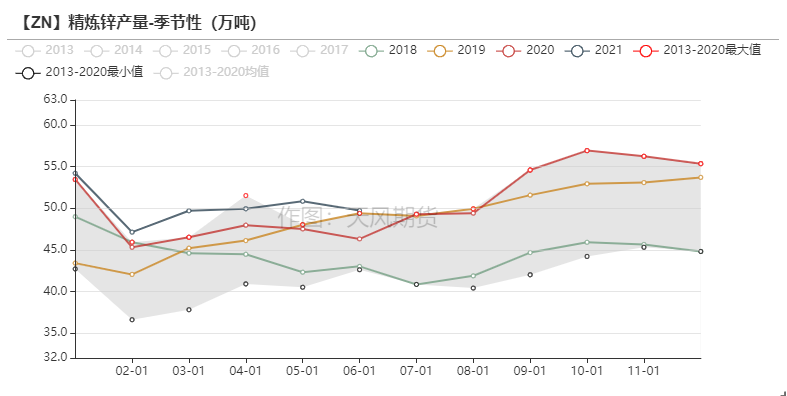

2021H1国内精炼锌产量302.13万吨,2020H1为286.72万吨,同比增加15.41万吨,增速达到5.4%。

2021年1-5月累计精炼锌净进口量达到22.89万吨,同比去年增加8.83万吨。

即便假设6月进口量仅维持长单量3.5万吨低量,1-6月的精炼锌总供应也将达到328万吨,相较2020H1增加20.95万吨。

上半年虽有供应扰动频发,但供应的增量已经十分可观。一方面今年冶炼厂的利润在逐步恢复,另一方面国内上半年几波行情吸引进口锌流入。总体来看市场货源充裕是上半年现货升水无法走强的主要原因。

资料来源:天风风云

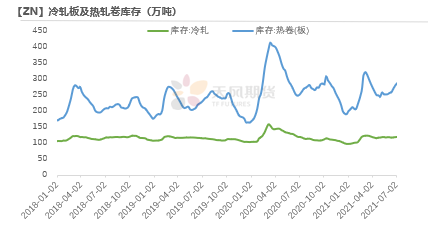

Q2.库存都去哪里了:利润倒挂与去库的悖论

上半年由于黑色系商品几波行情推涨,冷轧板、热卷等镀锌加工厂的原材料价格飙升,加之锌价也居高不下,推动镀锌加工厂成本增长,利润在一段时间内长期处于倒挂状态。

而4-5月镀锌企业开工情况也确实出现了一段时间的转弱。

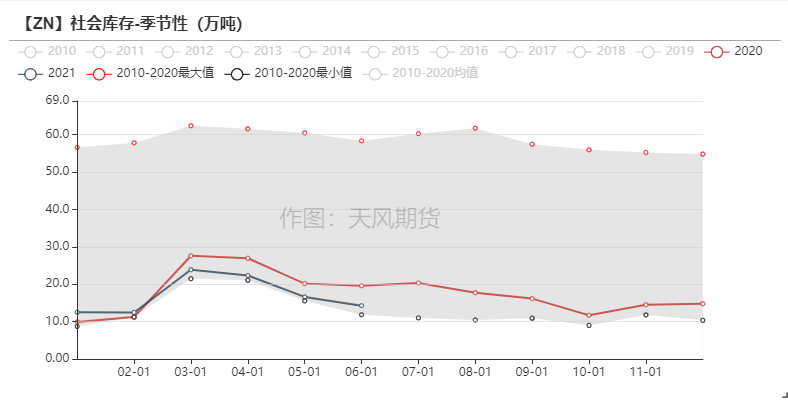

但在主力消费端疲弱之时,社会库存却自3月起陆续去库,且去库幅度显著,其中4月单月去库6万余吨,国内社会库存总量接近同期历史低位。

资料来源:天风风云

Q2.库存都去哪里了:库存堆积下游或终端

镀锌板卷社会库存和轮胎的社会库存都达到了仅次于2020年疫情期间的绝对高位,而同时初级消费端的镀锌、氧化锌和合金企业,也在上半年内每一波锌价回调的时候大量采购备库,抬升了初级消费端企业的原料库存。

另外,今年现货升水走弱导致贸易商利润微薄,部分冶炼厂直发下游比例增加,导致入库的直接减少。而出库端一部分流向了实际消费,另一部分转化为下游和终端的原料及成品库存。

资料来源:天风风云

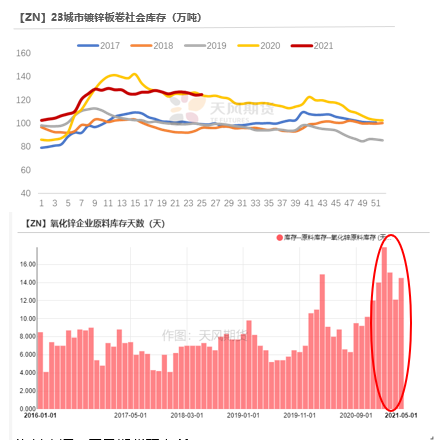

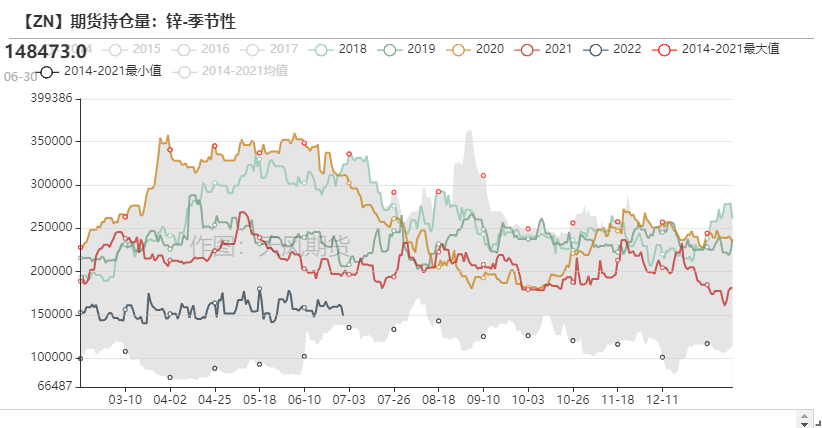

Q3.下半年是否有挤仓的可能性:持仓低

挤仓发生所需要的条件是低库存和低持仓量。其中历史的挤仓行情中,单月库存迅速下降也提供了挤仓的机会(如2017年)。

目前低库存的条件已经满足,同时持仓量也达到近五年相对低位。但下半年累库预期增强,因此若有挤仓可能性,也应该是在7月左右。再之后可能性较小。

资料来源:SMM,天风期货研究所

Q3.下半年是否有挤仓的可能性:库存低

资料来源:SMM,天风期货研究所

Q4.国储局有多少锌锭可以抛:历史回顾

资料来源:天风期货研究所

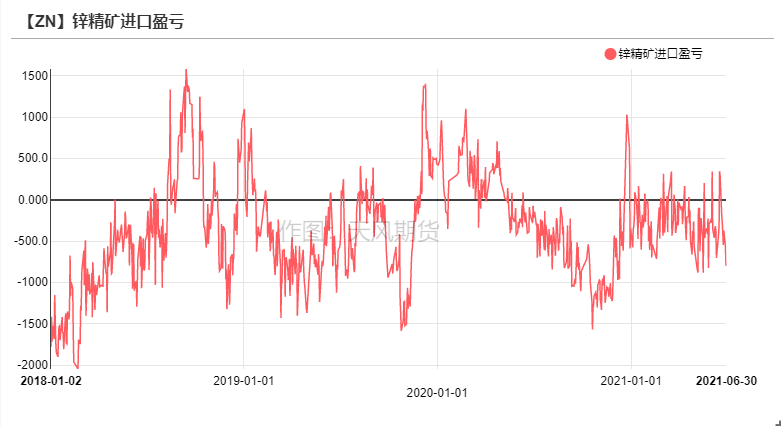

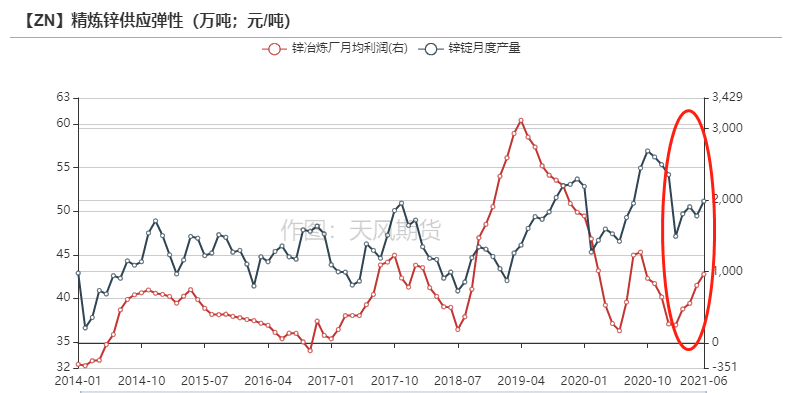

Q5. 下半年矿冶利润将如何分配:TC回升但空间有限

资料来源:天风期货研究所

Q5. 下半年矿冶利润将如何分配:矿冶四象限

资料来源:天风期货研究所

Q6.云南限电的实际影响:云南调研纪要

资料来源:天风期货研究所

全球锌精矿供需平衡表的推演

国内锌精矿:全年增量面临瓶颈

由于花垣地区矿权问题复杂,预计11万吨产能无法投出。因此我们预计今年新增产能在10万吨左右,但考虑到中小矿山减量以及矿山的投产周期,我们下调了国内矿增量的预测,预计增加4-5万吨左右。

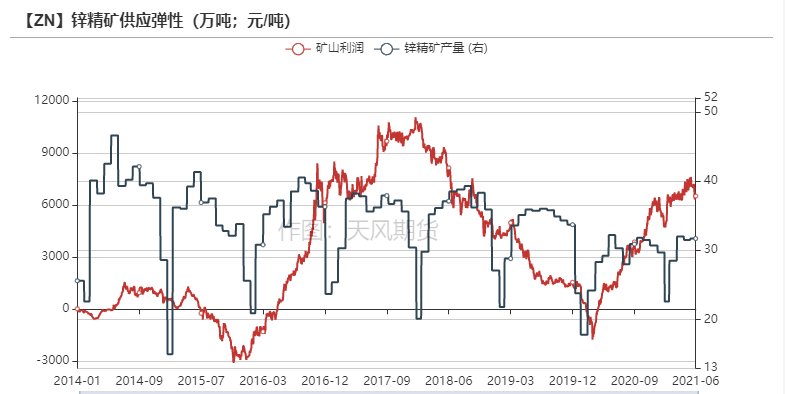

锌精矿产量受环保政策、原矿品位影响较大,因此供应弹性并不显著,但今年高利润刺激下,矿山的生产意愿理论上会增加。预计Q3国内矿山仍会在低TC的情况下放量,Q4面临季节性因素产量或将下滑。

资料来源:SMM,天风期货研究所

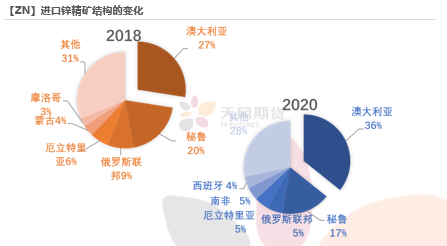

进口锌精矿:依赖度在逐年上升

伴随国内冶炼产能扩张,国内锌精矿供需缺口不断扩大;未来冶炼原料中二次物料占比增加是大势所趋,国内矿需求缺口将逐步收窄。进口锌精矿依赖度自2016年起逐年攀升,在2020年达到顶峰,国内的低加工费吸引着海外锌精矿流入。

进口锌精矿的来源国结构越来越趋于集中。澳大利亚和秘鲁提供我国进口锌精矿50%以上的需求,因此地缘政治等不确定性因素将更加重要。

资料来源:海关总署;天风期货研究所

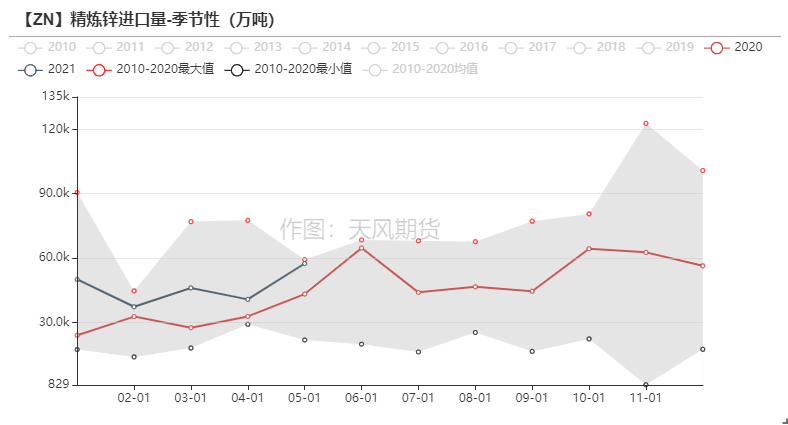

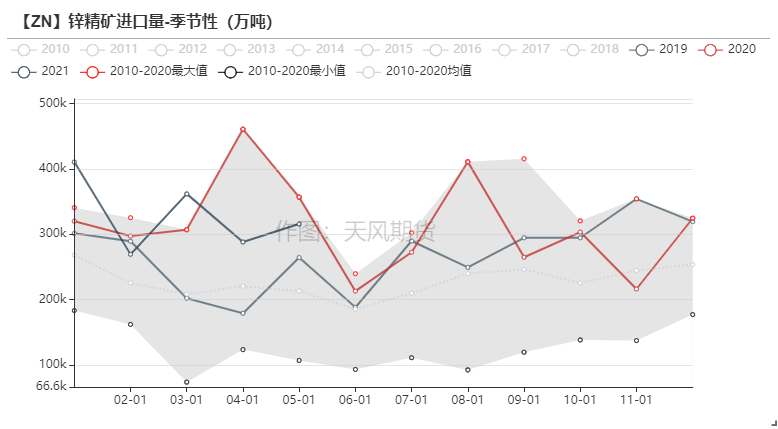

进口锌精矿:H1进口矿不及预期 下半年或增加

2021年1-5月进口锌精矿累计164.54万实物吨,同比2020年下降9.5%,绝对量减少17.18万吨。

上半年锌精矿进口窗口偶有开启,进口量低于市场预期,也低于去年同期,导致国内原料格局在上半年一直维持较为紧张的格局,而在六月的节点上来看,国内冶炼厂的需求相较上半年逐步恢复,对于进口锌精矿的需求将环比上半年继续增加。下半年预计进口锌精矿环比增加的概率较大。全年来看与去年进口矿总量或基本相当。

资料来源:海关总署

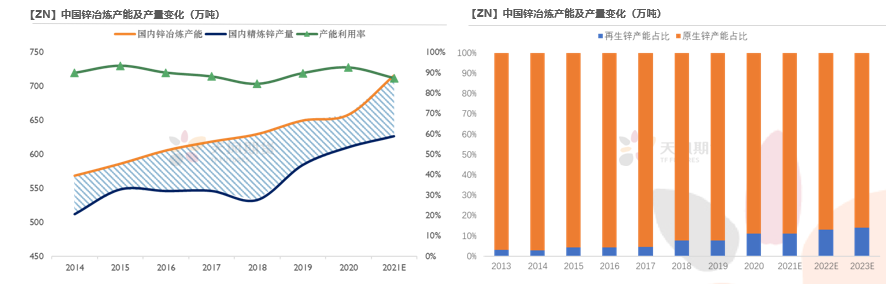

矿消费量:下半年冶炼厂原料需求回升

伴随近年来国内锌冶炼厂能不断扩张,国内锌精矿的消费量也不断攀升。2021下半年的冶炼厂产量回升的概率较大,而四季度国内矿山再度收紧产量,预计国内锌精矿供需缺口重新扩大,仍需进口矿的补充。

再生资源利用是未来的趋势,国内废料资源相对充裕且集中,因此近年来利用新废料和旧废料制造精炼锌的占比不断提升,未来国内锌精矿的消费量或许并不一定跟随冶炼产能同步扩张。

资料来源:天风期货研究所

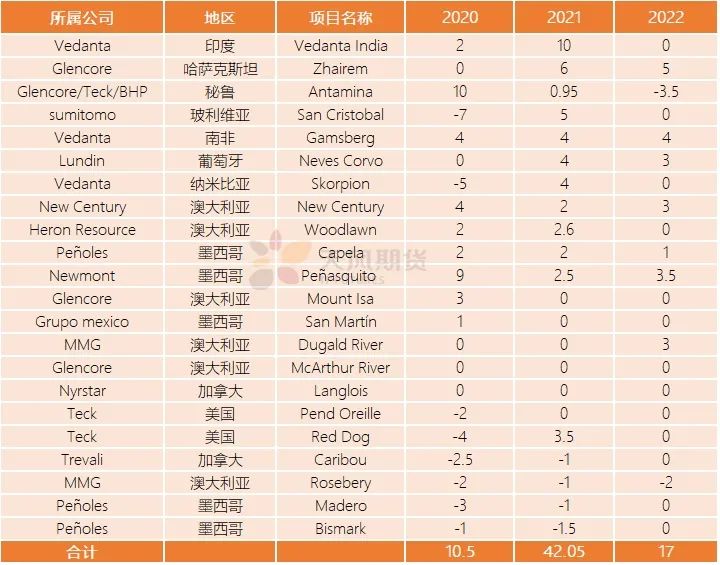

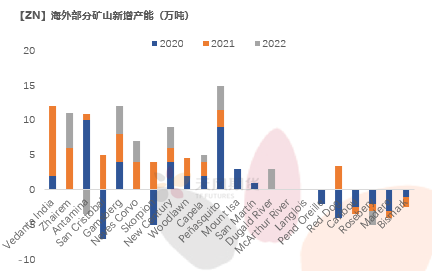

海外矿山新增产能:2020年的延迟投放集中在2021

2020年因疫情而延迟投放的新增产能集中在2021年投放,上半年矿山利润丰厚,海外矿山投产意愿较为积极。考虑到下半年仍有部分矿山积极投产,加之部分中小矿山会有矿石品位下降的减量抵消,海外全年锌精矿增量均衡给到30万吨左右。

资料来源:天风期货研究所,公开资料

全球锌精矿平衡表

资料来源:CRU;天风期货研究所

全球精炼锌供需平衡表的推演

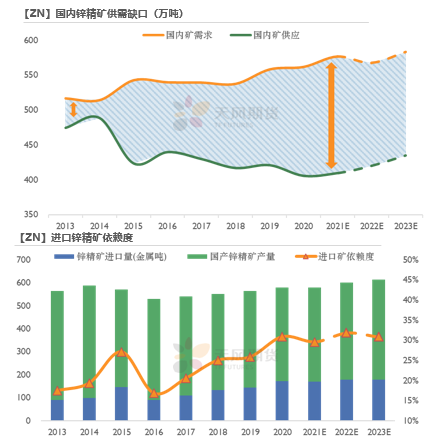

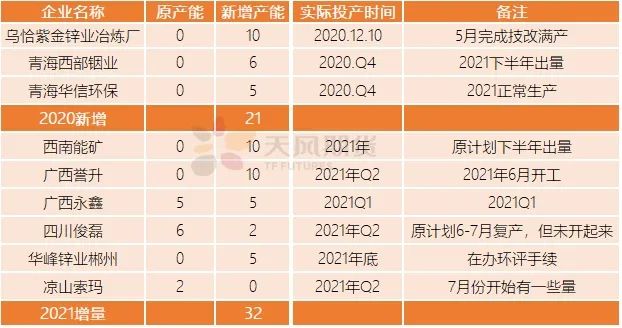

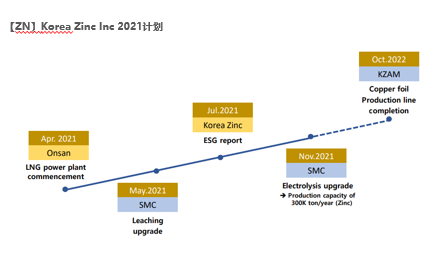

冶炼新增总量:下半年新增产能计划下调

2020年底国内冶炼厂新投产能和今年预计要投产的冶炼新增产能总量不小,但年初至今主要增量仍由新疆紫金贡献。其他新投产能的实际增量主要集中在三四季度,原计划今年投产的部分中小型冶炼厂由于手续、资金以及原料问题干扰投产进度,总体来看相较年初预测,我们将新增产量小幅下调,而冶炼利润修复下,预计全年产量增长达到20万吨。

资料来源:天风期货研究所

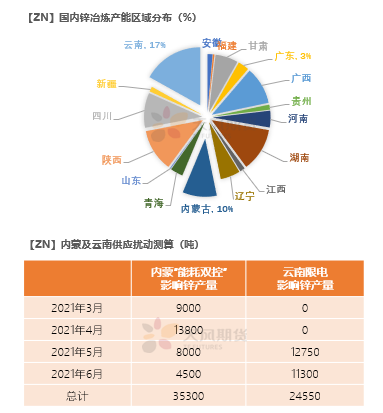

冶炼总体增量:Q3预计仍然放量 Q4或略有回落

内蒙古锌品产能67.5wt;占比全国锌冶炼产能10%。全年影响3.5万吨左右。云南锌品产能115wt;占比全国锌冶炼产能17%,限电影响主要集中在5-6月,影响精炼锌释放2.45万吨左右。

上半年产量相较去年同期增加15万吨,供应增速高达5.4% 。三季度伴随冶炼利润的修复和限电扰动的平息预计产量将继续释放,但“能耗双控”考核要求企业月度或季度产量不得高于去年同期。预计矿端冬储及碳排放政策年底或许会再度对产量增长有所扰动。

资料来源:天风期货研究所所

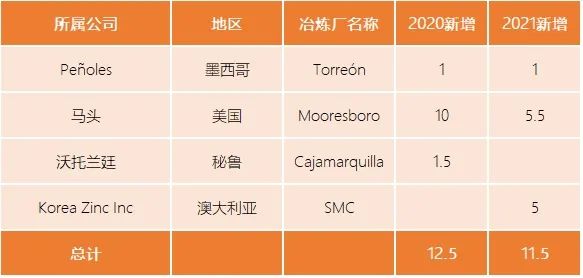

海外冶炼增量:新增项目有限

2021年海外冶炼新增产能有限,马头公司的再生锌厂扩产计划贡献年内主要新增冶炼产能,墨西哥的托雷翁计划少量扩产。

此外,高丽亚铅在澳大利亚的扩产项目计划在2021年11月达到30万吨/年的生产计划,贡献的新增产量预计在年底才能有所释放。

综合来看,中国以外的锌冶炼厂扩产幅度有限,全年再生与原生锌新增总量给到5-7万吨左右。

资料来源:天风期货研究所,公开资料

锌消费的分析及测算

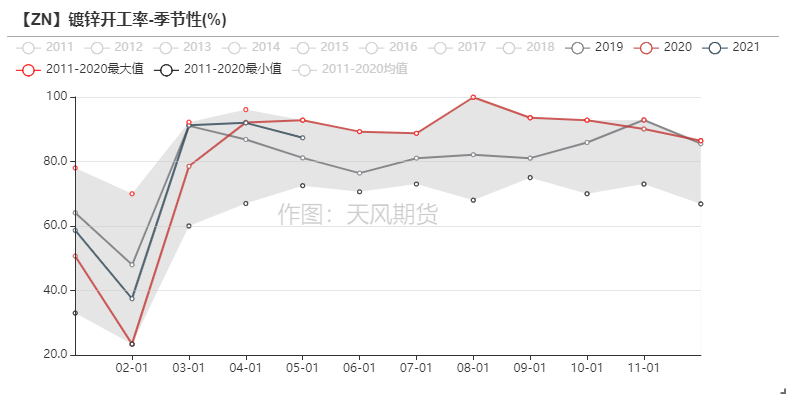

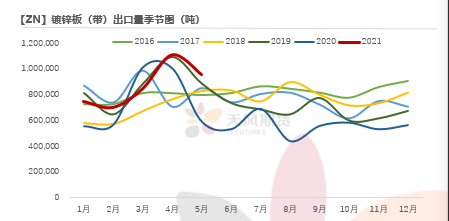

初端消费:H2镀锌内需回暖 出口或走弱

H1由于黑色系商品原料价格高企,镀锌板厂利润微薄,镀锌结构件及镀锌管企业利润倒挂,传导至终端订单。上半年镀锌结构件企业开工率普遍维持低位,热卷及冷轧库存高企。

但上半年外需火爆,出口镀锌板带量在4月创下单月历史新高,消化了部分国内的库存。下半年镀锌企业补库和补订单的背景下,开工环比上半年走强的概率较高,但内需回升后或许会对出口有一定削弱,同时今年镀锌产品出口退税或许对下半年出口的影响或逐步体现。

资料来源:天风期货研究所,wind

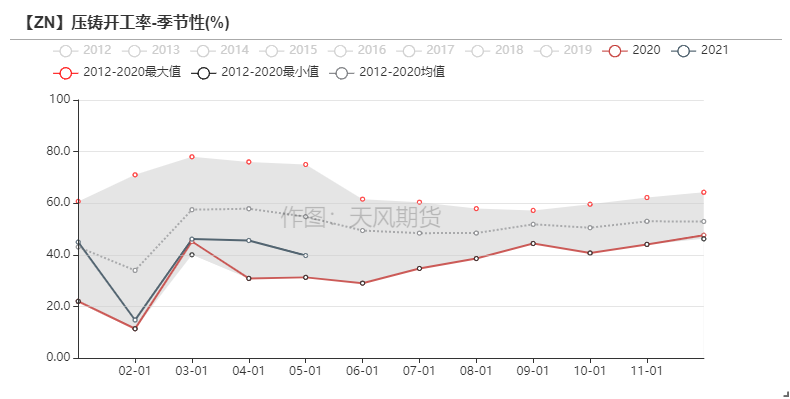

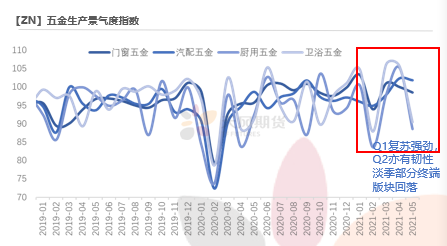

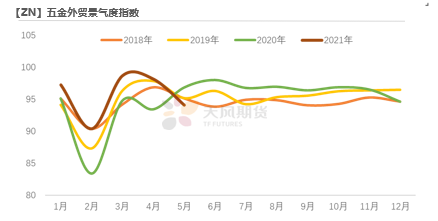

初端消费:压铸锌合金韧性偏强

2021H1行业景气度迅速回升,以卫浴五金、门窗五金等耗锌较多的版块为明显提振,带动合金企业积极备货的意愿。相较于疲弱的镀锌,以合金为主的华南地区升水与镀锌为主的华北地区升水表现形成鲜明强弱对比。压铸合金上半年内需出口表现均亮眼,外贸订单景气度指数达到近年新高,但从传统合金企业开工率来看依然有增长的空间,H2依然是冶炼厂合金与传统合金企业的博弈,内外双强的格局预计在Q3重现。

资料来源:天风期货研究所,wind

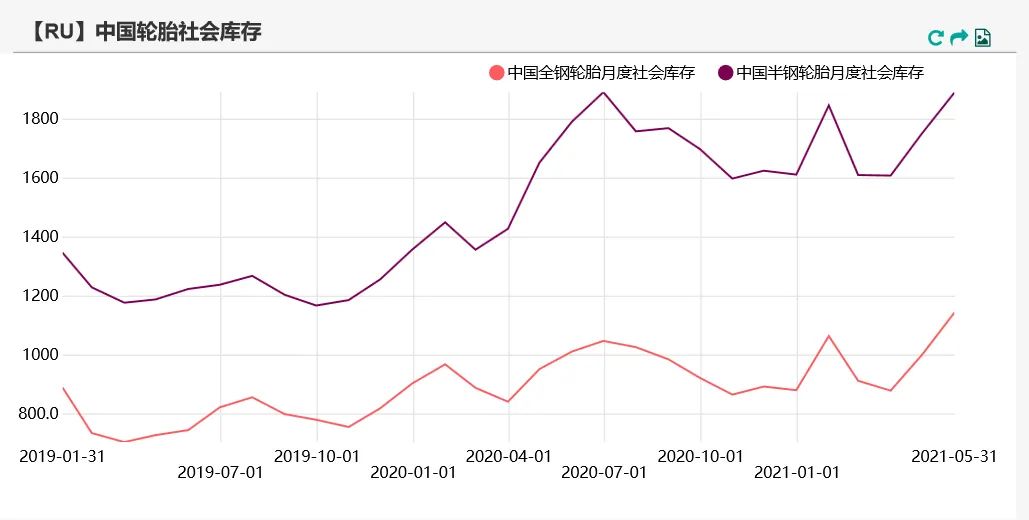

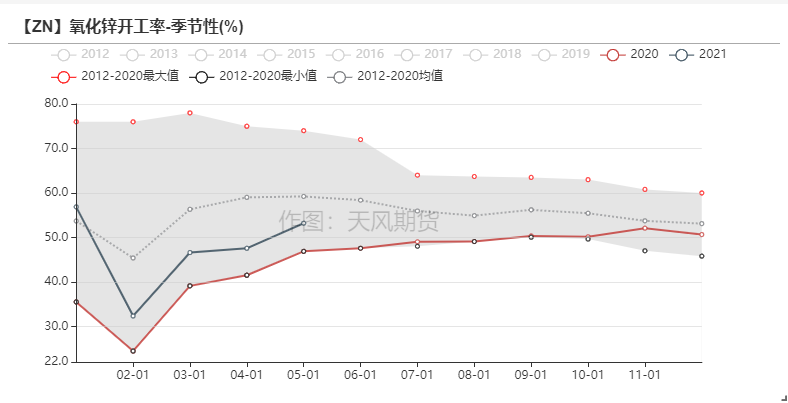

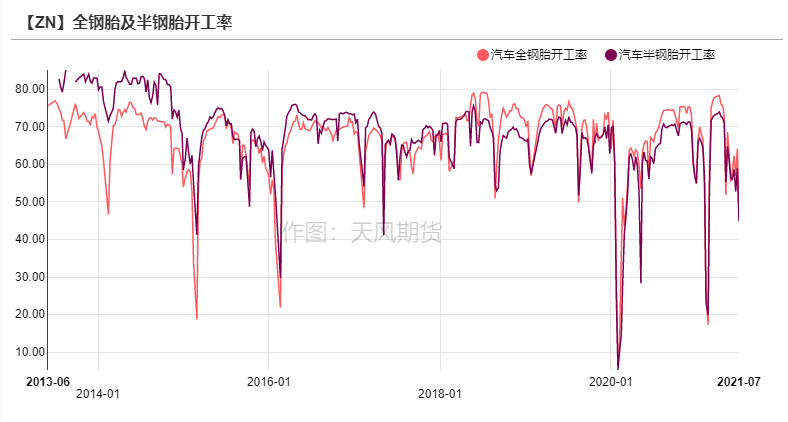

初端消费:氧化锌增量难言乐观

氧化锌企业上半年开工率平稳回升,订单也维持常量,但由于轮胎企业库存偏高,且终端需求迎来淡季,表现较弱。

下半年来看,轮胎企业预计要以去化库存为主,将带来氧化锌企业订单情况难言乐观。

此外,在“缺芯”影响下,中汽协预计全国汽车产量或环比减少100万辆以上,将进一步打击氧化锌终端需求。

资料来源:天风风云,SMM,wind

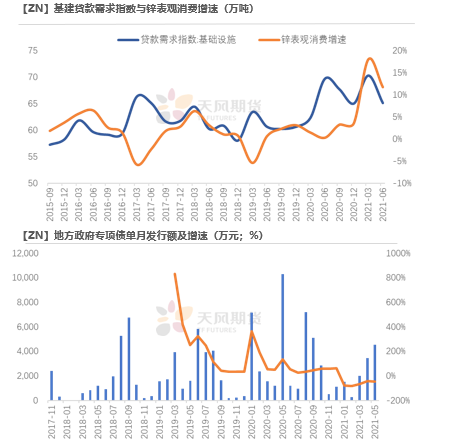

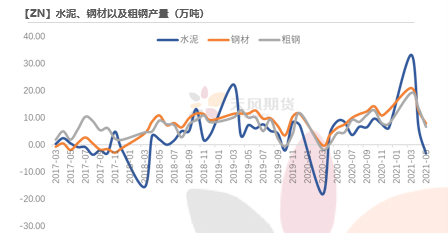

基建:下半年有望再发力

基建贷款需求指数反映真实的基建项目开工情况,二季度回落与水泥钢材和粗钢的产量回落明显呼应,而下半年来看,基建贷款需求指数的季节性规律(除2020年),体现为二季度回落,三季度有所返升。再结合今年地方政府专项债的发行节奏,1-5月累计发行额仅一亿余元,仅完成全年目标的1/3,下半年专项债加大力度投放的概率偏大,将进一步支撑基建项目发力。

资料来源:天风期货研究所,wind

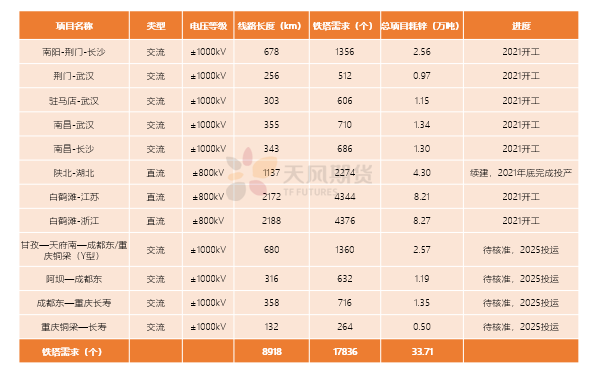

2021-2025特高压耗锌量测算:每年拉动6.7wt

依据线路总长度及新建塔基总数测算,平均需要新建铁塔2基/公里。按照国标《输电线路铁塔制造技术条件》中对铁塔热镀锌层厚度的要求是:若镀件厚度≥5mm,热镀锌层最小平均厚度为70μm,最小平均附着量为610g/㎡;据相关测算,热浸镀锌铁塔按钢材重量耗锌量在30KG/T。

2021-2025我国特高压铁塔需求预计总耗锌量在33.71万吨左右,平均每年带动锌消费在6.74万吨左右。

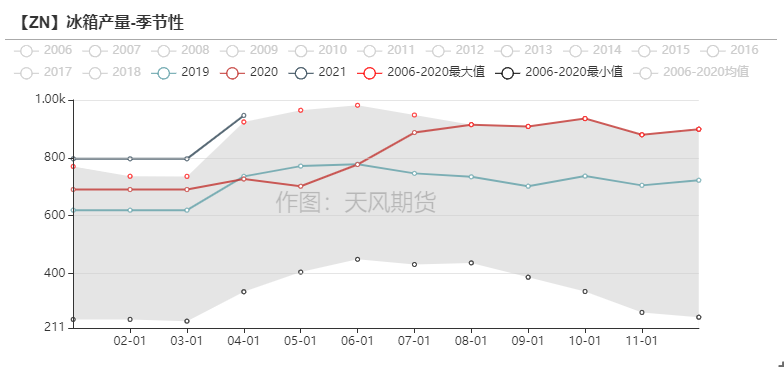

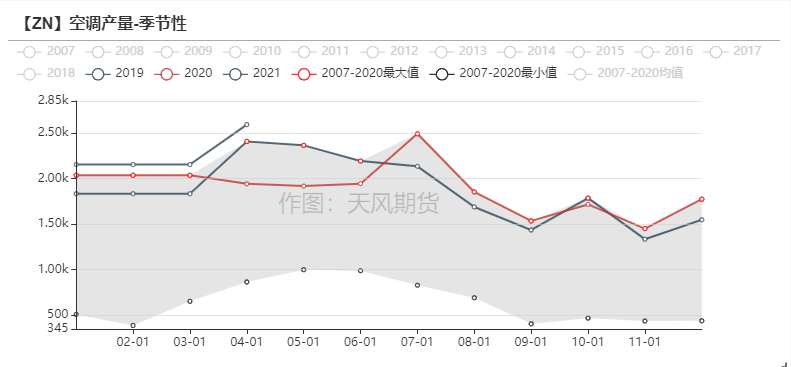

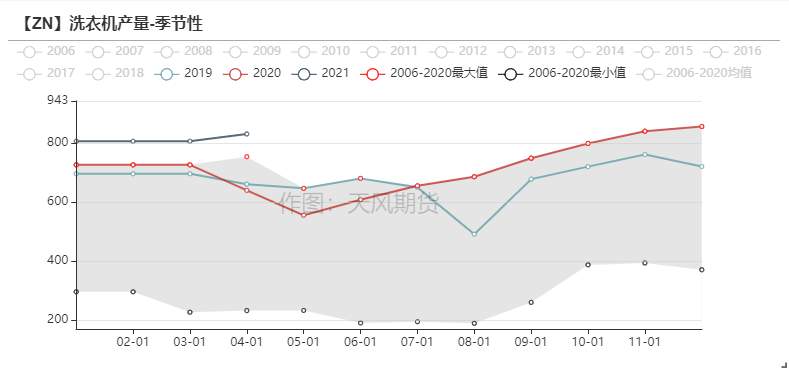

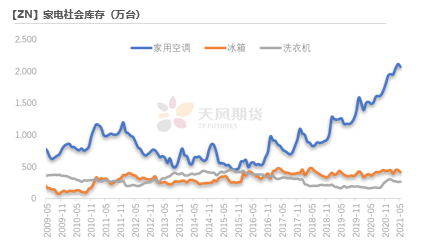

家电:H1产量创新高 空调库存瞩目

上半年家用空调、冰箱以及洗衣机单月产量都刷新了历史单月产量高位。下半年预计增速会有所放缓。

此外,家用空调的库存在2019年就开始增加,内销及外销都面临较大压力,加之2020年疫情的影响,家用空调库存达到历史高位。在今年家电用主要原料铜锌都涨价的背景下,下半年空调面临去库的压力较大,预计产量继续增加的概率会偏小。

资料来源:天风期货研究所,wind

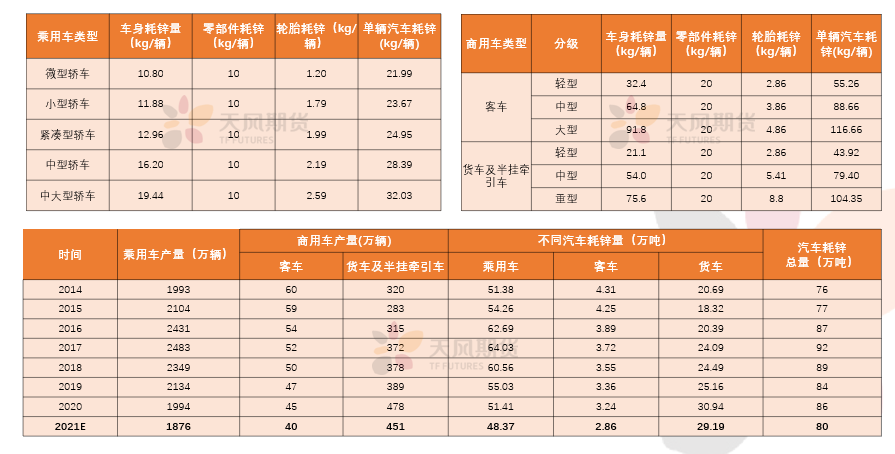

汽车耗锌测算:2021年汽车耗锌80wt

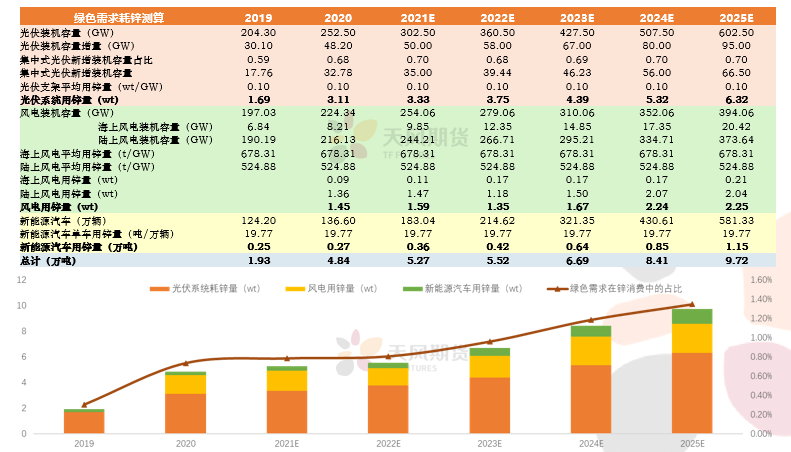

绿色需求对锌消费的带动:5-9万吨/年

资料来源:天风期货研究所

全球锌平衡表

资料来源:CRU;天风期货研究所