近期沪锌期价承压回落,宏观上,近期公布美国1月非农就业岗位激增51.7万人,大幅超出预期的18.5万人及前值22.3万人,同时失业率为3.4%,触及53年左右的低点。非农就业数据及劳动力市场显示出强劲及韧性,市场担忧美联储已缓和的加息幅度将会改变,美元指数反弹。基本面方面,供应上,国内冶炼厂加工费维持高位,冶炼厂追产及提产积极性仍在,春节假期已过,生产逐渐恢复,供应压力逐渐加大。需求端,下游开工稳步进行中,镀锌及其他板块开工不及预期。库存上,国内外偏低,国内社会库存累库趋势不变。近期锌价在宏观面的影响下大幅受挫,而供应端的增量接下来也将令锌价上行空间承压。

数据来源:瑞达期货,WIND

非农数据大超预期,美元指数反弹

美国劳工部公布的数据显示,美国1月季调后非农就业人口增51.7万人,创去年7月来最大增幅,预期增18.5万人,前值自增22.3万人修正至增26万人;失业率为3.4%,触及53年低点,预期3.6%,前值3.5%;平均每小时工资同比升4.4%,预期升4.3%,前值升4.6%;就业参与率为62.4%,预期62.3%,前值62.3%。从非农数据来看,美国就业情况仍然坚挺,此次美国1月非农超预期增长,虽部分增长是由于季节性因素,但增幅是市场预期的两倍有余,美联储试图放缓经济增长之际,劳动力市场依然强劲,数据公布后市场对美联储未来的紧缩预期增强,利率终值预期上升,近期美元指数在利率终值预期提高的情况下反弹。

数据来源:瑞达期货,WIND

锌市供应以增量为主

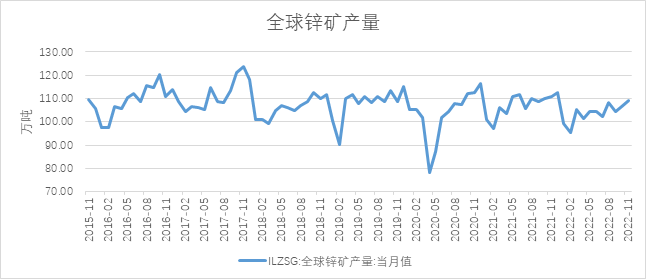

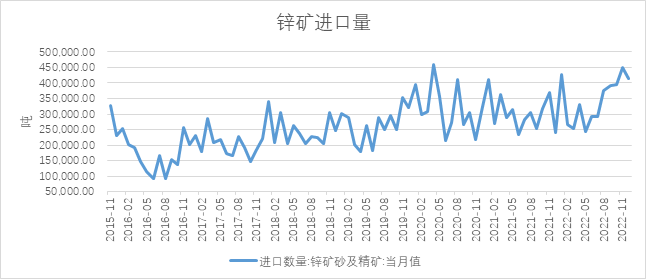

ILZSG数据显示,2022年11月,全球锌矿产量为109.07万吨,环比增长2.51%,同比下降1.67%,全球锌矿产量在前期供应干扰消失后逐步恢复,预计后期维持增长预期。国内锌精矿进口方面,2022整年锌矿进口较去年有所增加,据海关数据显示,2022年锌精矿进口较2023年同比增加13.34%,从2022年8月初开始,锌精矿港口库存开始处于累库阶段,前后环比增加较大,同样,锌冶炼厂原料库存天数也是从8月开始增加,据Mysteel调研,国内锌锭冶炼厂原料库存普遍在41天,原料较为宽松,加之港口现货较多,整体来看锌精矿市场货源依旧充足。总的来说,全球矿端生产及国内锌精矿进口均有所增加,供应趋向宽松,港口库存及锌冶炼厂原料库存均处高位且有累库,国内矿端供应宽松将持续到2023年1季度,预计后期加工费还有上涨空间。

数据来源:瑞达期货,WIND

数据来源:瑞达期货,WIND

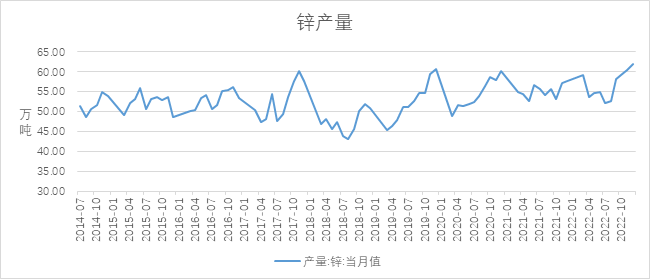

国家统计局数据显示,2022年1-12月,锌累计产出680.2万吨,同比增加1.6%。2023年海外能源危机在采暖季过后若有一定的缓解,能源价格回落,海外在一季度过后有复产预期;国内冶炼厂随着锌精矿加工费持续上调,副产品价格回升,炼厂生产积极性较高,很多地区冶炼厂追产及提产,1月份过年期间仅有少数再生炼厂存在放假停产计划,加上新投产产能落地,产量释放量较去年同期增幅都较大,接下来国内存在较大过剩压力。据SMM数据显示:2023年1月中国精炼锌产量为51.12万吨,环比减少1.46万吨或环比增少2.77%,同比减少0.64万吨或1.23%。略高于1月预期值50.46万吨。预计2023年2月国内精炼锌产量环比减少0.96万吨至50.16万吨,同比去年增加4.42万吨或9.43%。另外2月因自然月少三天,此部分减量为3.48万吨。2月国内炼厂除湖南部分炼厂检修外,其他地区炼厂基本稳定生产,整体锌冶炼厂开工率预计环比进一步抬升。而海外方面,天气步入春季,逐渐转暖,加上足够的天然气储备量,能源危机进一步缓解,天然气期价持续回落,冶炼厂的成本压力逐步下降,海外复产预期增强,进一步给锌供应带来压力。

数据来源:瑞达期货,WIND

终端需求或不及预期

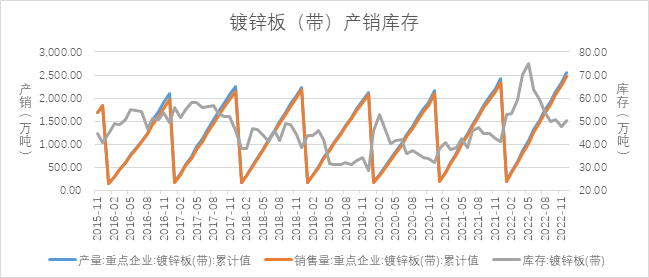

1月锌下游开工均环比下滑,因春节长假到来,下游放假,加上传统消费淡季,订单减少,部分下游企业顺势放假及检修,镀锌开工将延续弱势;2月放假结束,下游稳步复工,节后首周,镀锌开工率方面略高于去年、锌合金方面复工较计划偏慢、氧化锌复工幅度则与去年类似,初端企业订单数量较节前均有所恢复,但增量较为有限,首周复工差强人意;第二周镀锌厂基本恢复正常生产,开工继续上涨,但具体的终端订单情况尚未有明显增加,随着终端陆续复产,订单情况仍需时间验证,同时因企业成品库容有限,终端订单若未能如期兑现,不排除倒逼企业减产的可能。

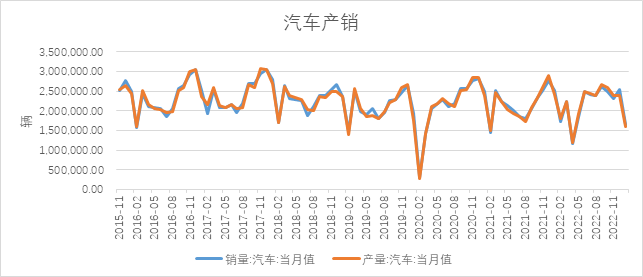

数据来源:瑞达期货、WIND中汽协数据显示,1月汽车产销分别为159.4万辆和164.9万辆 环比分别降33.1%和35.5%,同比分别下降34.3%和35%。从数据上看,汽车产销环比、同比均呈现两位数下滑,中汽协表示,受传统燃油车购置税优惠政策和新能源汽车补贴等政策退出、年末厂家冲量效应,同时叠加今年春节假期提前至1月,企业生产经营时间减少等因素影响,消费者提前透支需求。展望一季度,我国汽车工业稳增长任务依然十分艰巨,国内有效需求不足致使汽车消费恢复还比较滞后,需要政策持续提振。近期,各政府主管部门均表示将继续稳定和扩大汽车消费,同时多地陆续出台促进汽车消费和鼓励新能源汽车发展政策,加之节后各地大规模基建工程陆续开工,将为汽车市场平稳发展注入信心。

数据来源:瑞达期货、WIND

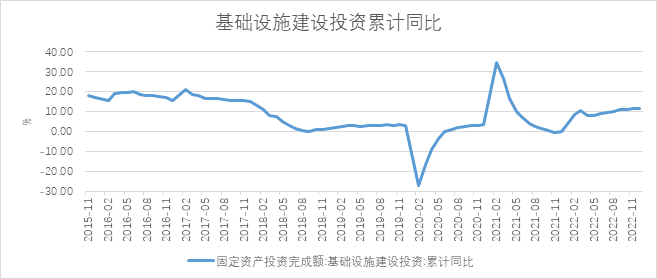

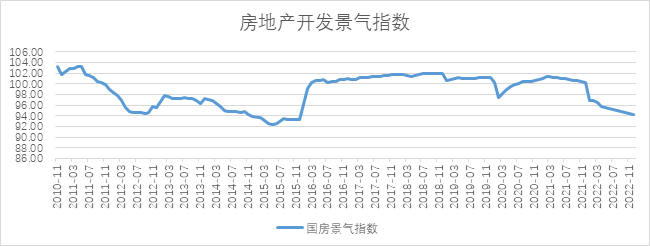

专项债的快速发行,为基建投资提供充裕的资金支持,在主要经济指标中,基建投资成为最大亮点。数据显示,2022年1-12月,基础设施投资同比增加11.52%。基建项目利好政策的不断出台,基建资金短期较为充裕,项目开工加快,加快形成实物工作量,基建投资延续回升趋势,展望后市,近期房地产和制造业的增速下滑,稳增长希望仍在基建方面有望托底发力,重大项目在政策和资金的加持下仍有亮眼表现。2022年1-12月,房屋新开工面积为120587万平方米,同比减少39.37%;房屋竣工面积为86222万平方米,同比减少9.93%。总的来说,房地产投资和新开工数据持续低迷,房地产融资政策虽持续改善,但到施工层面仍需时间,地产用建筑材料低迷叠加季节性影响,建材整体需求较弱。

数据来源:瑞达期货、WIND

数据来源:瑞达期货、WIND

国内社库大幅累库

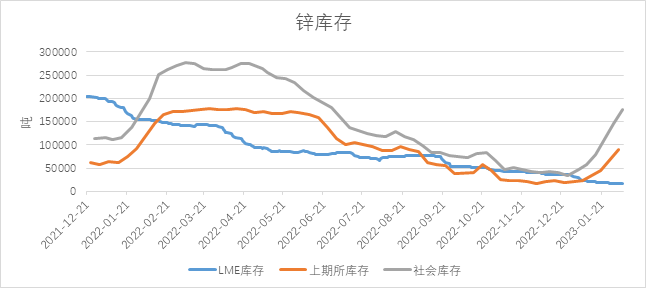

截至2023年2月6日,LME精炼锌库存为16225吨,较2023年1月11日减少5450吨,降幅25.14%;截至2023年2月3日,上期所精炼锌库存为90983吨,较上月增加66960吨,增幅278.73%;截至2023年2月6日,国内精炼锌社会库存为176200吨,较2022年12月12日增加133700吨,增幅314.59%。一般而言,库存是体现精炼锌市场供需关系的最重要指标,整体来看,LME锌库存呈连续下降走势且处近十年低位,主因在于海外能源危机虽有缓解,但海外冶炼厂暂无更多复产消息,库存持续下降。国内库存有一波较大的累库,2月3日当周,沪锌库存大幅回升,目前已连增五周,周度库存刷新逾五个月最高位,国内春节放假,出货量减少,社会库存形成累库趋势,后期仍需关注下游开工对库存的影响情况。

数据来源:瑞达期货,WIND

综合以上分析,美国公布的1月季调后非农就业数据大超预期,整体来看劳动力市场仍旧火热,数据公布后市场对美联储未来的紧缩预期增强,利率终值预期上升,近期美元指数在利率终值预期提高的情况下反弹。另外,锌精矿进口及矿端生产均有所增加,矿端供应宽松将持续到2023年1季度;国内冶炼厂加工费持续上调,炼厂生产积极性较高,很多地区冶炼厂追产及提产,加上新投产产能落地,产量释放,国内存在较大过剩压力。此外,海外能源危机进一步缓解,冶炼厂的成本压力逐步下降,海外复产预期增强,进一步给锌供应带来压力。最后,下游复工差强人意,汽车及房地产方面表现一般,加上锌锭过剩预期,将导致锌价承压下行。操作上建议,震荡偏空交易,注意风险控制。